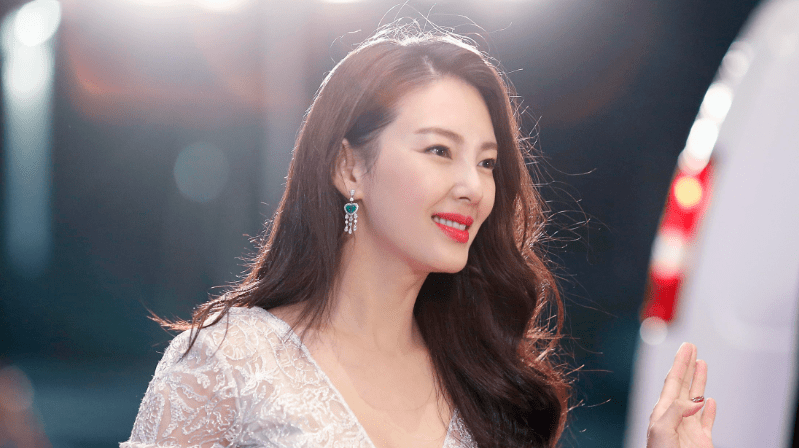

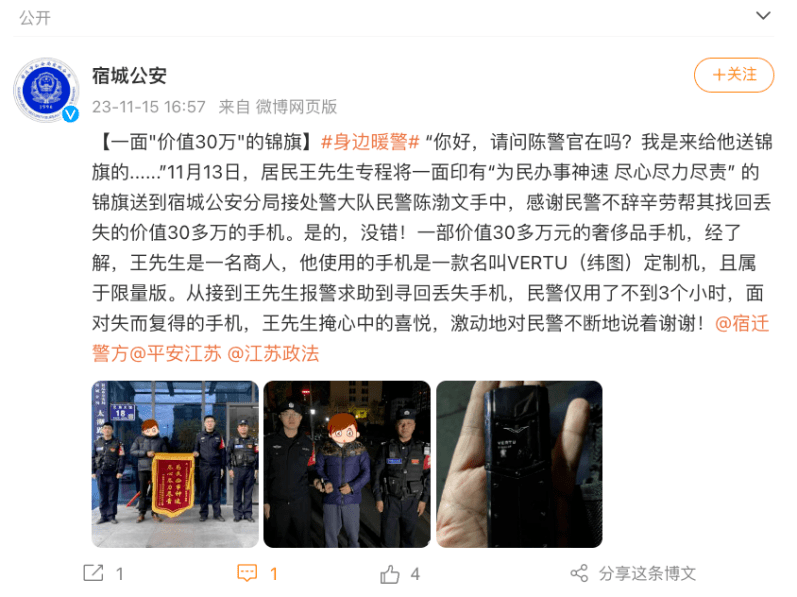

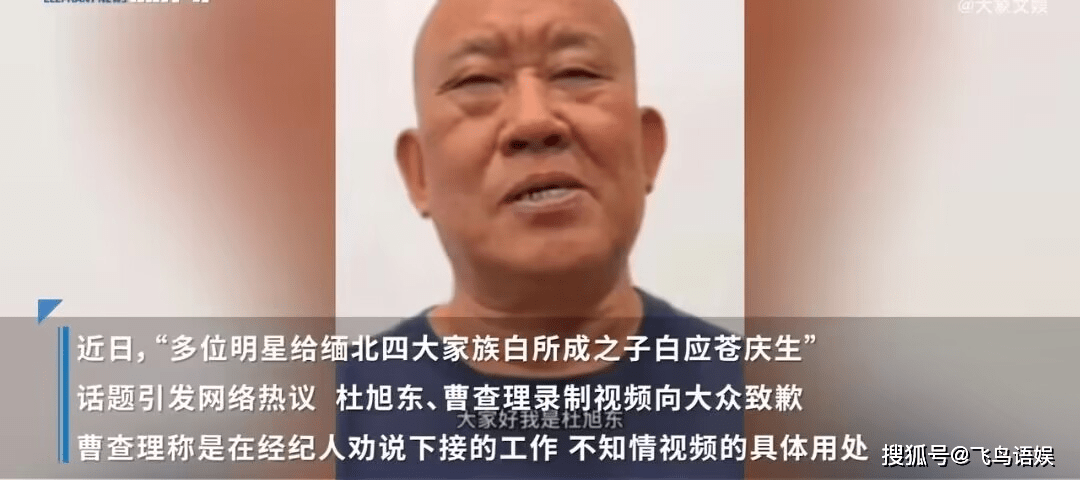

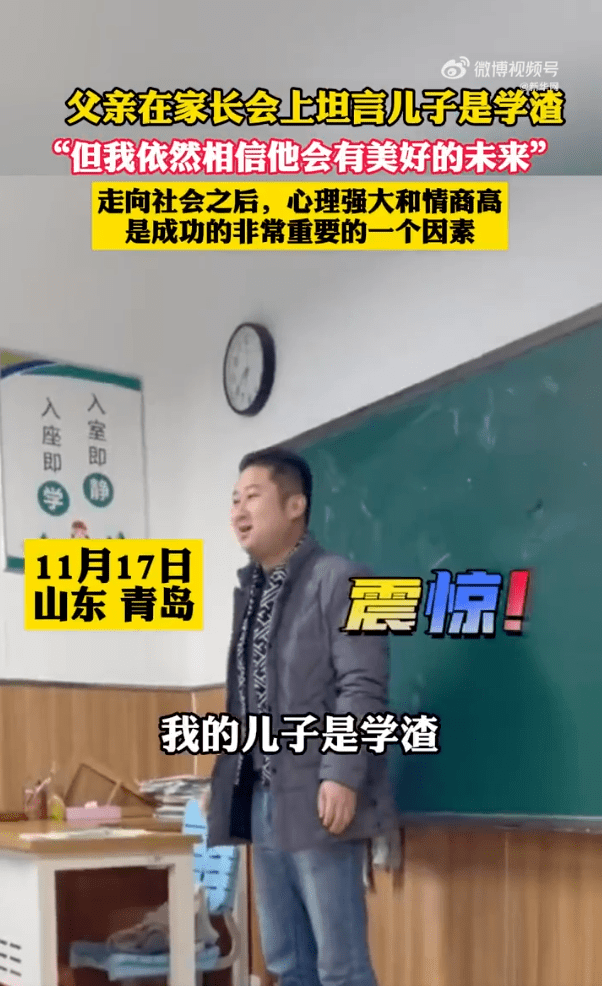

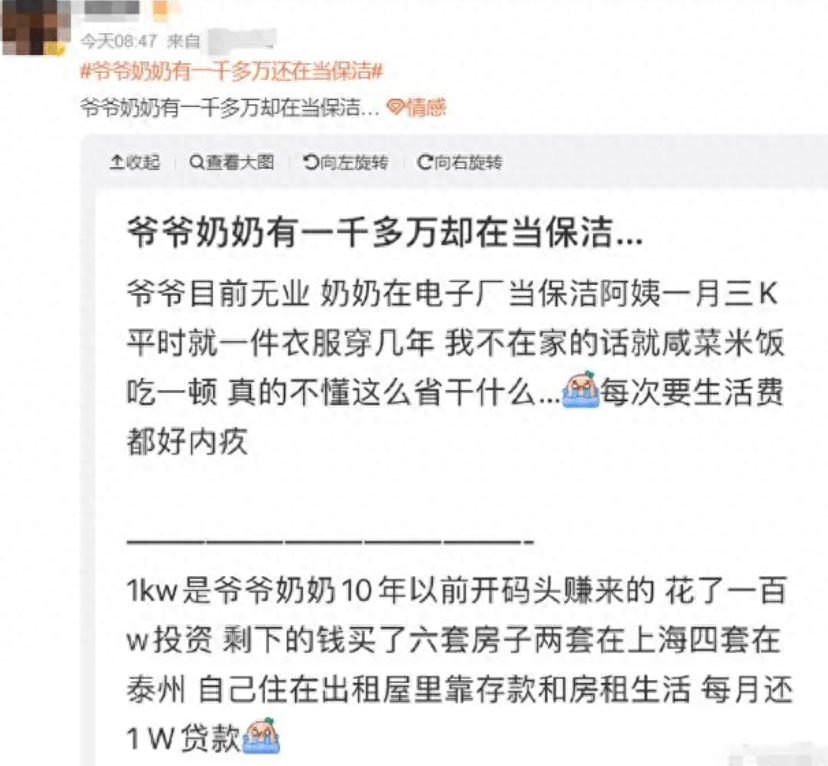

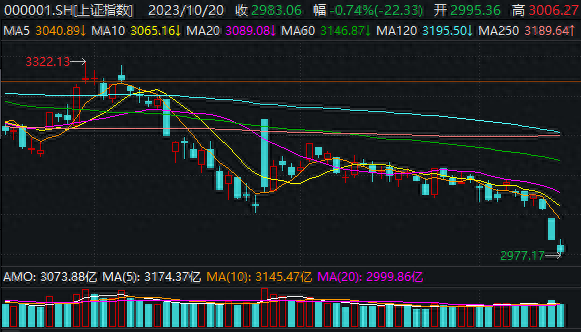

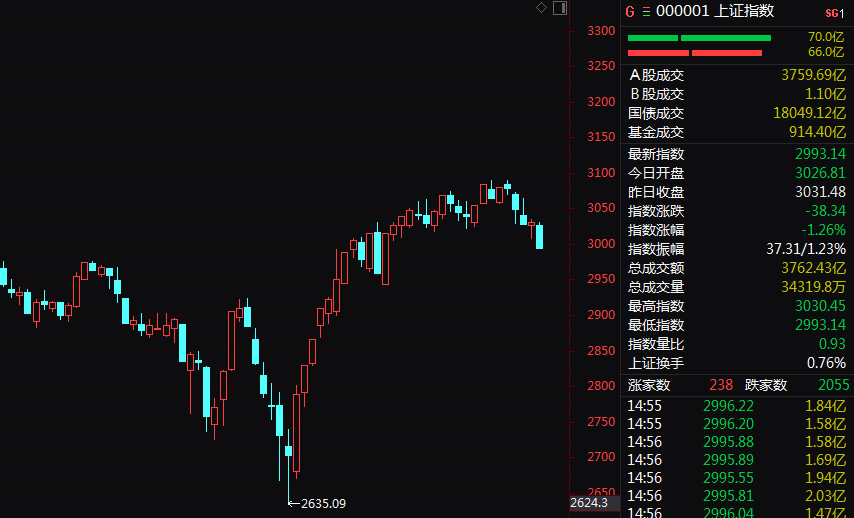

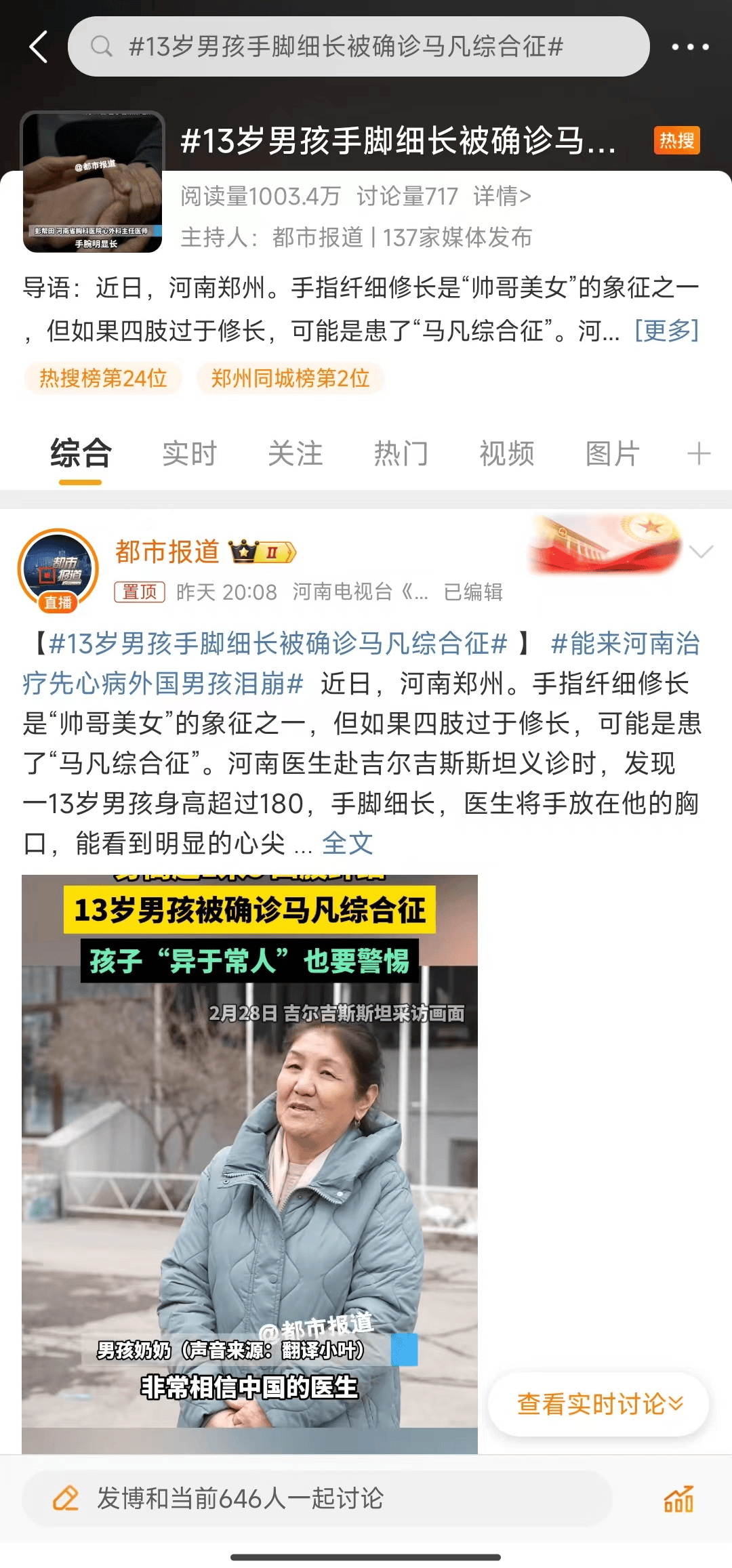

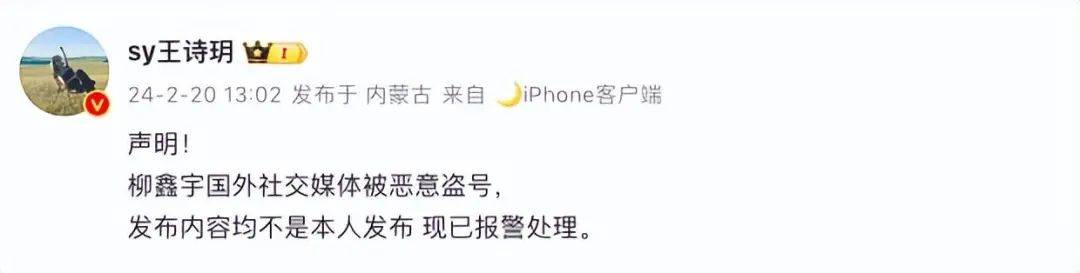

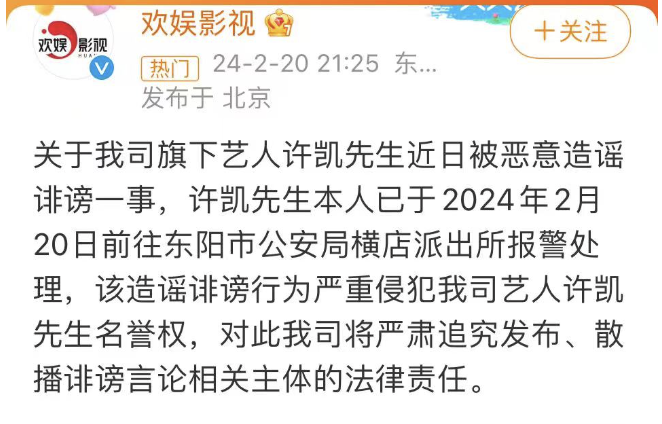

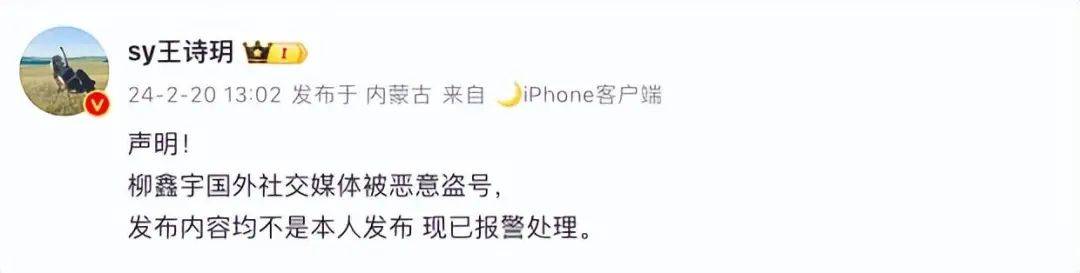

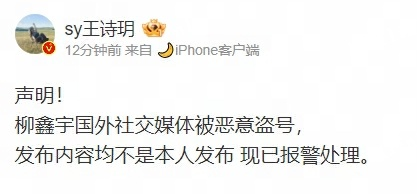

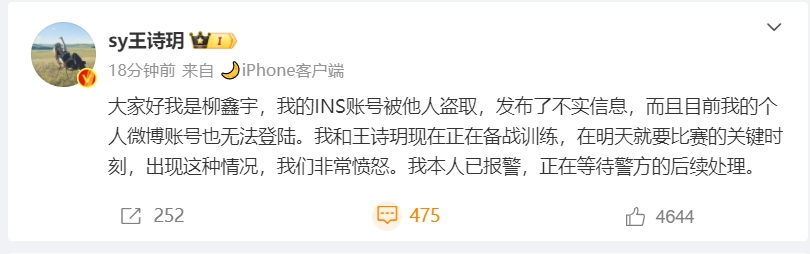

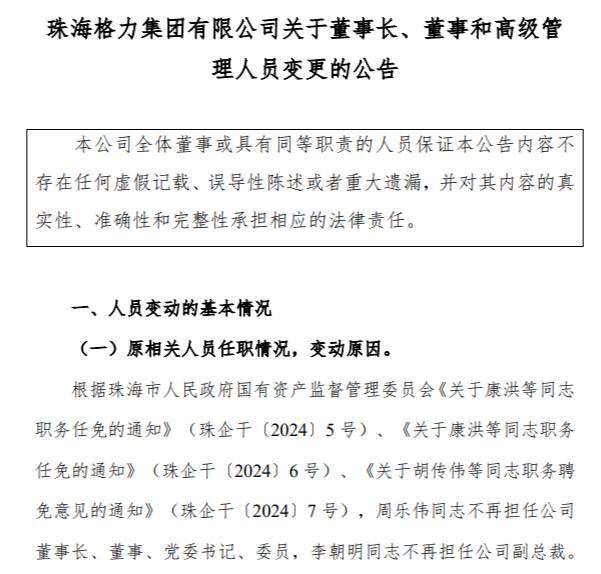

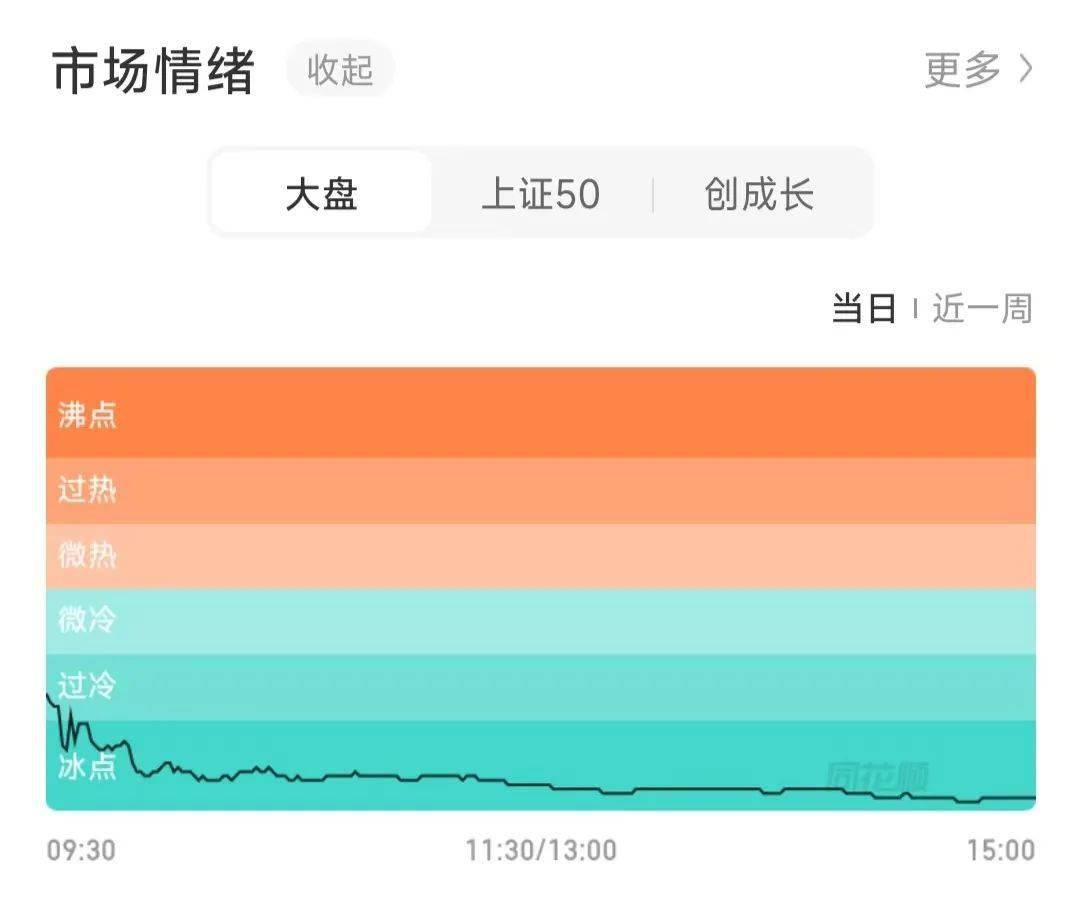

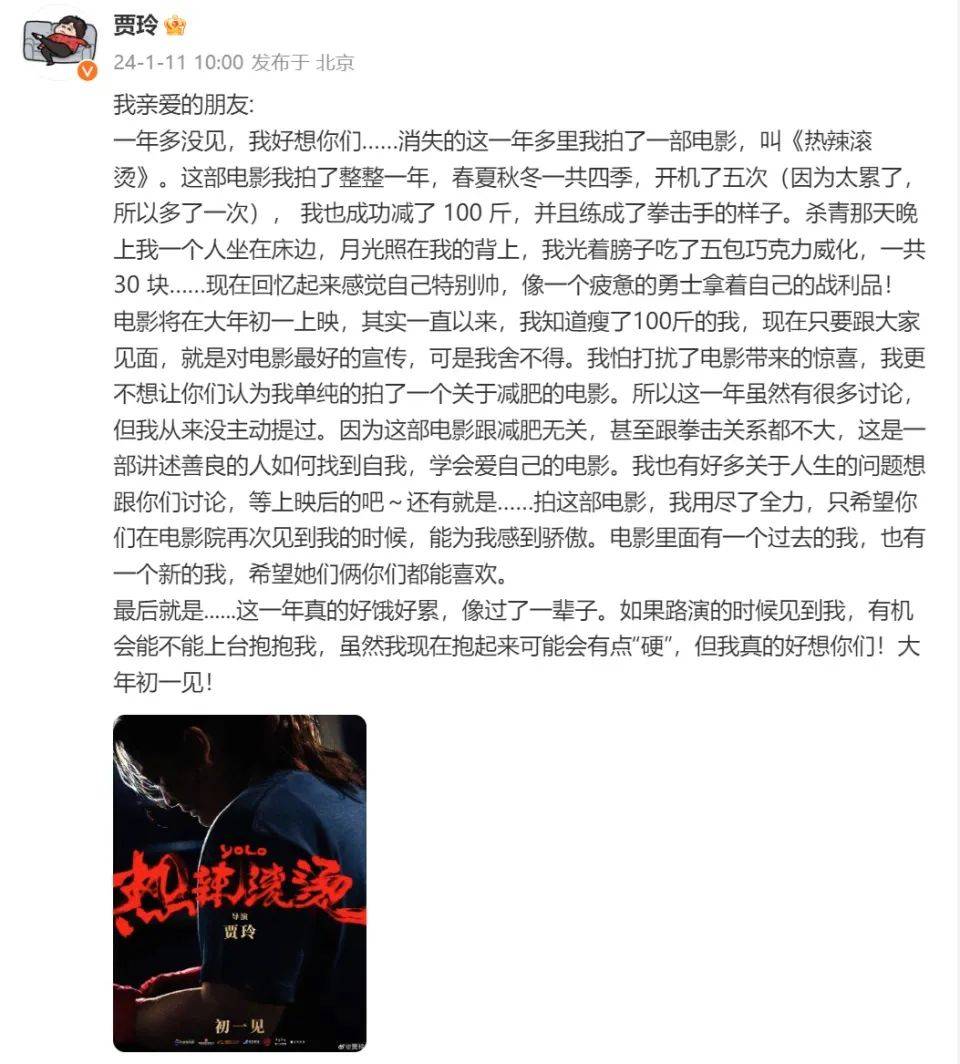

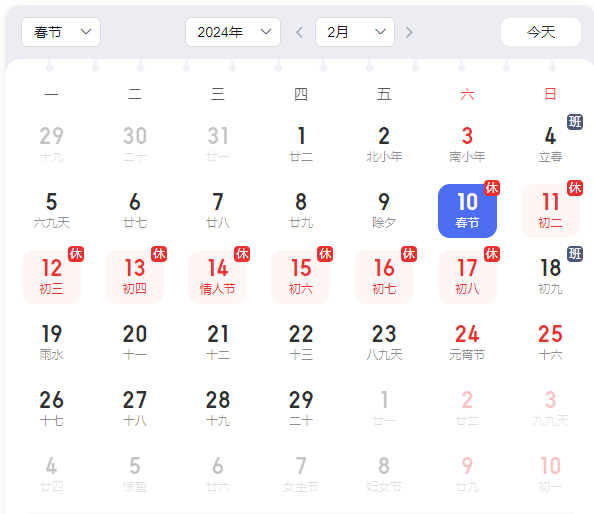

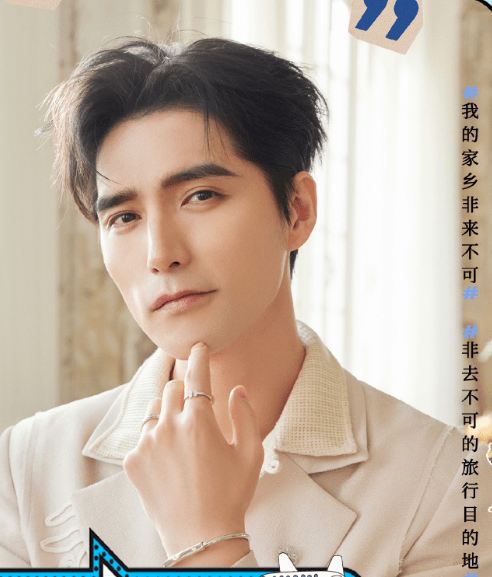

牛博新闻网1月22日消息 今日A股再度大跌,沪指盘中跌破2760点创2020年4月3日以来新低。伴随着市场的下跌,午后社交平台上开始“疯传”江疏影的雪球爆仓,并跑去申万宏源总部的消息。

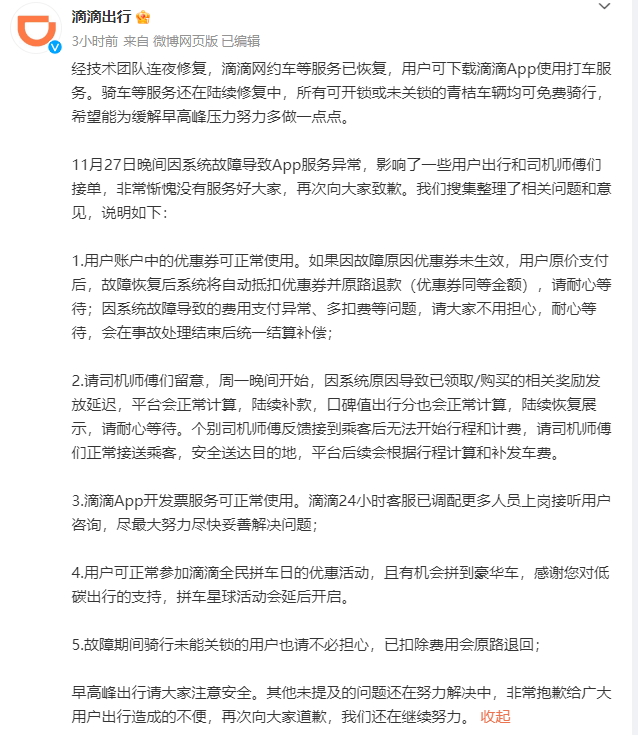

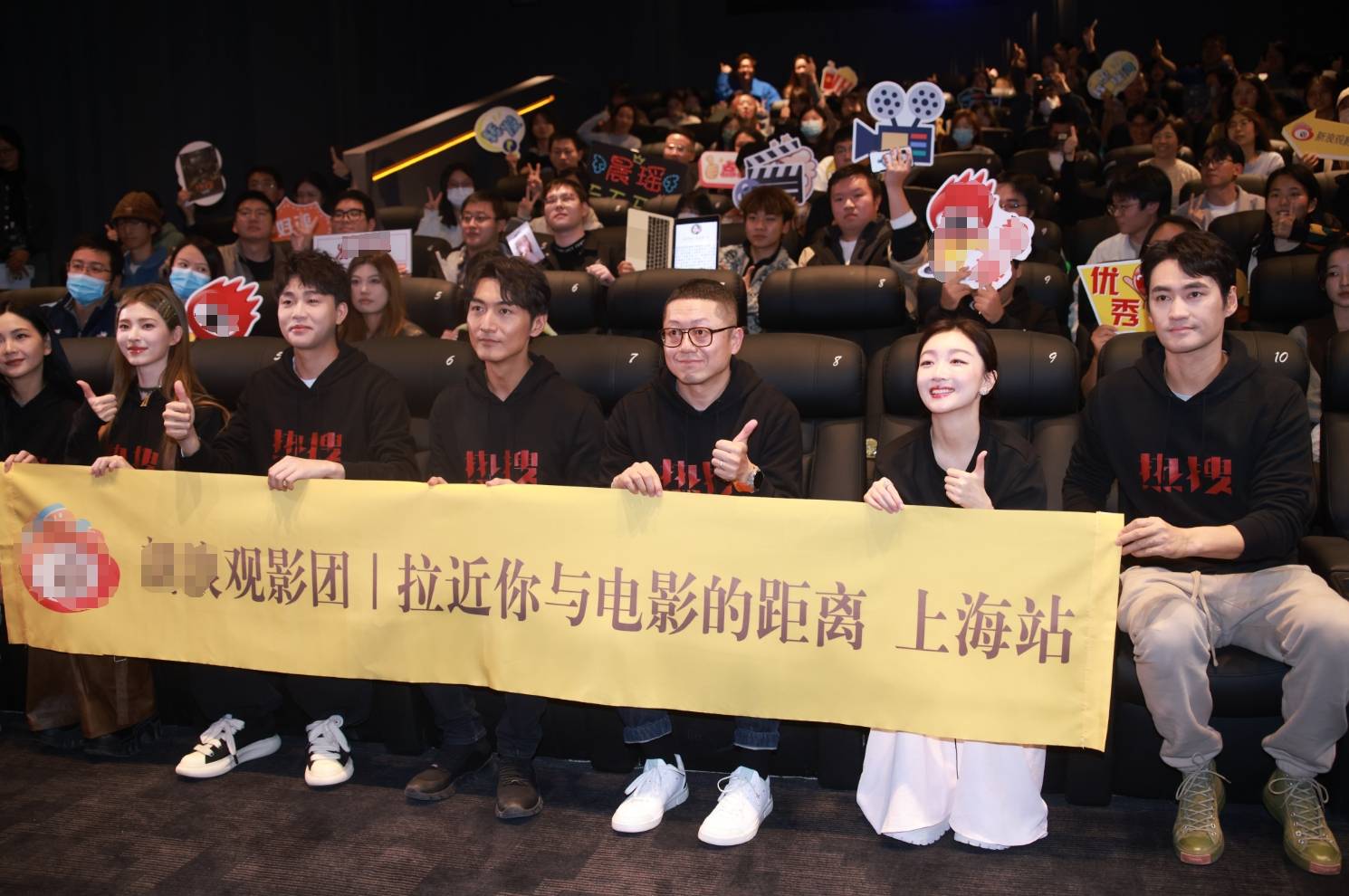

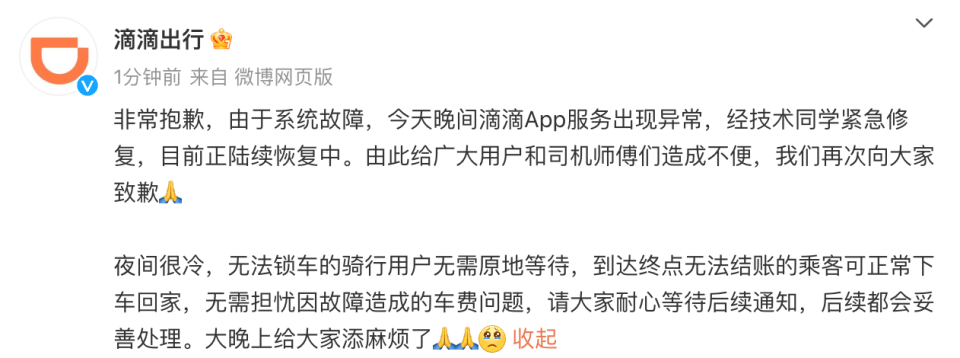

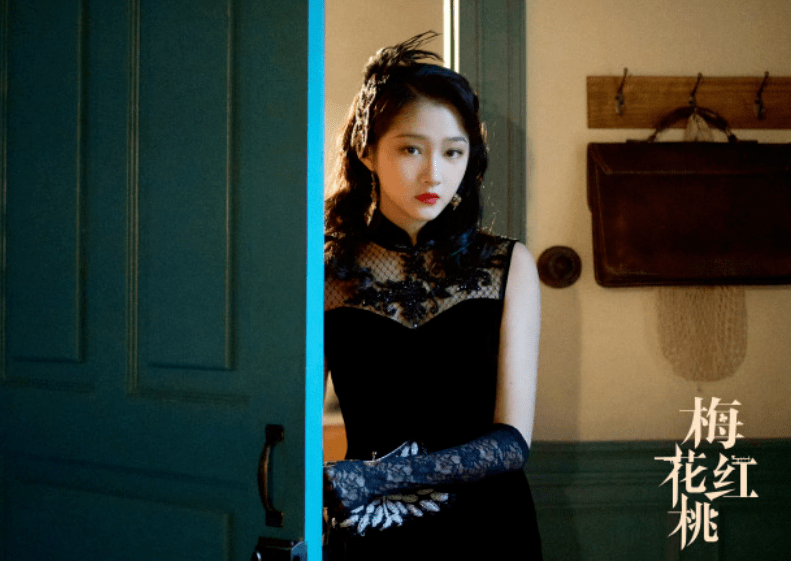

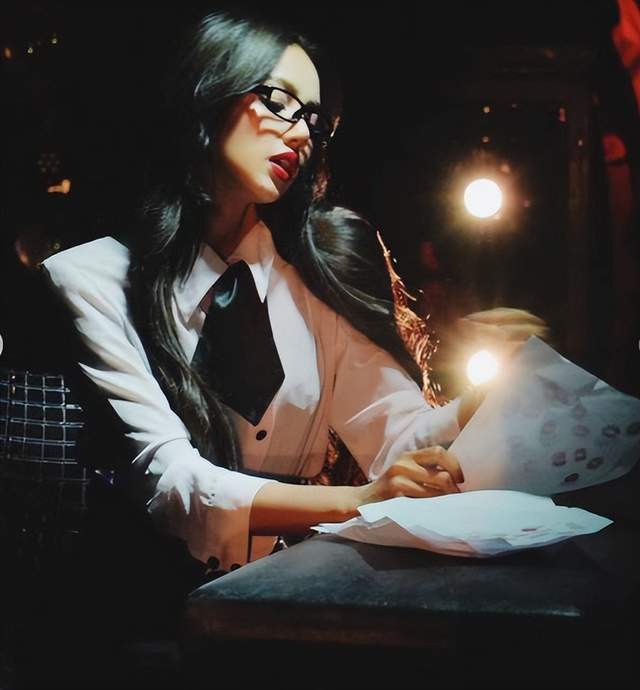

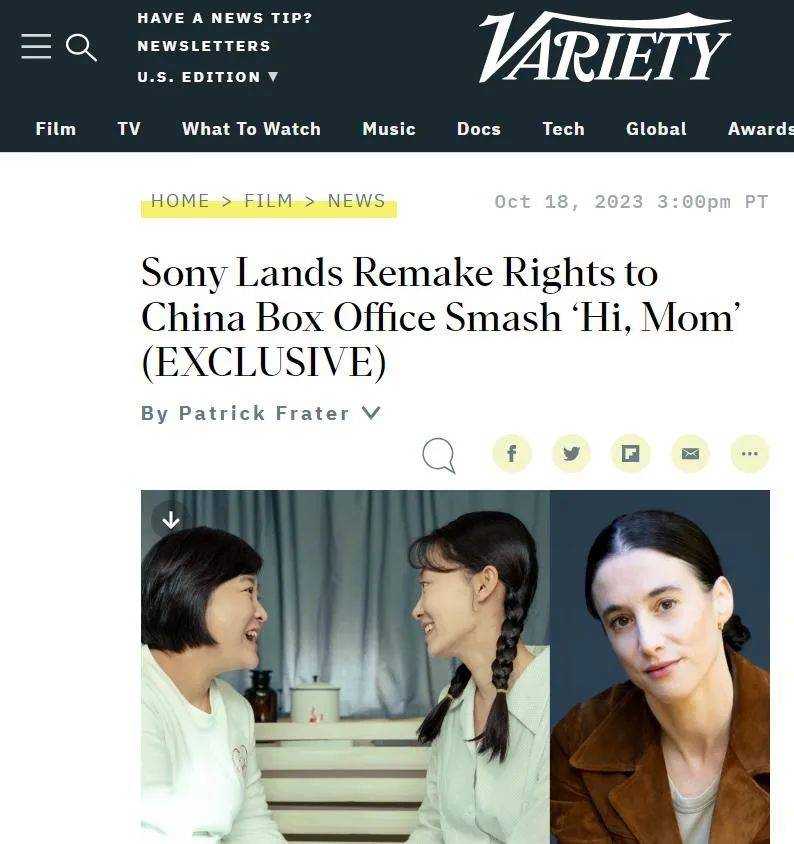

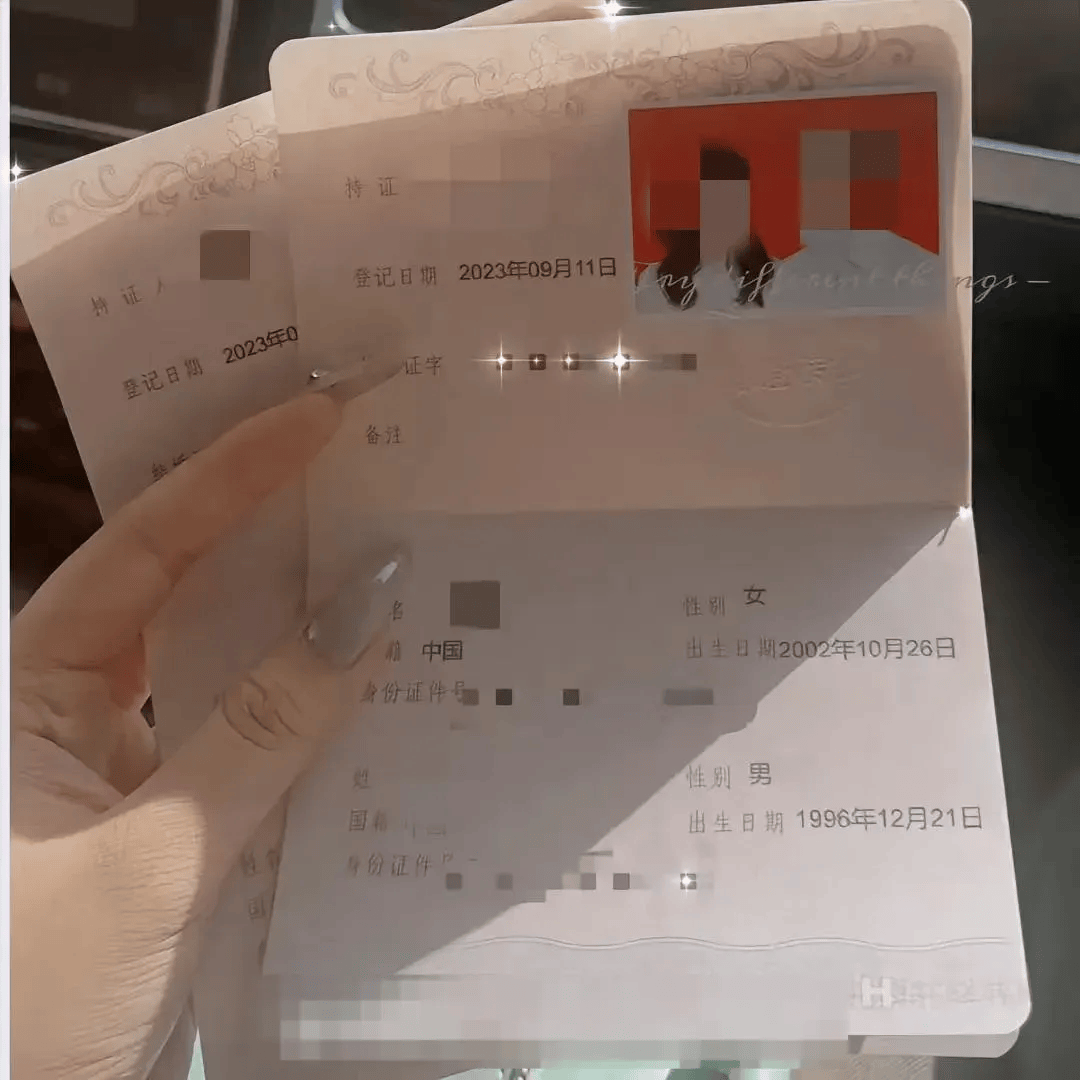

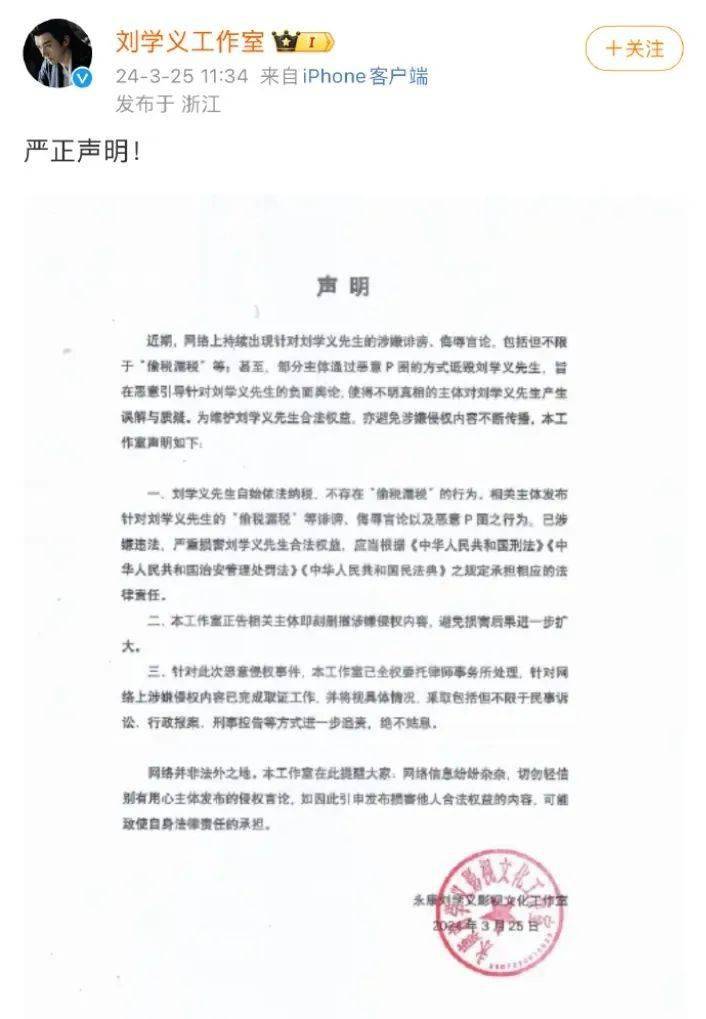

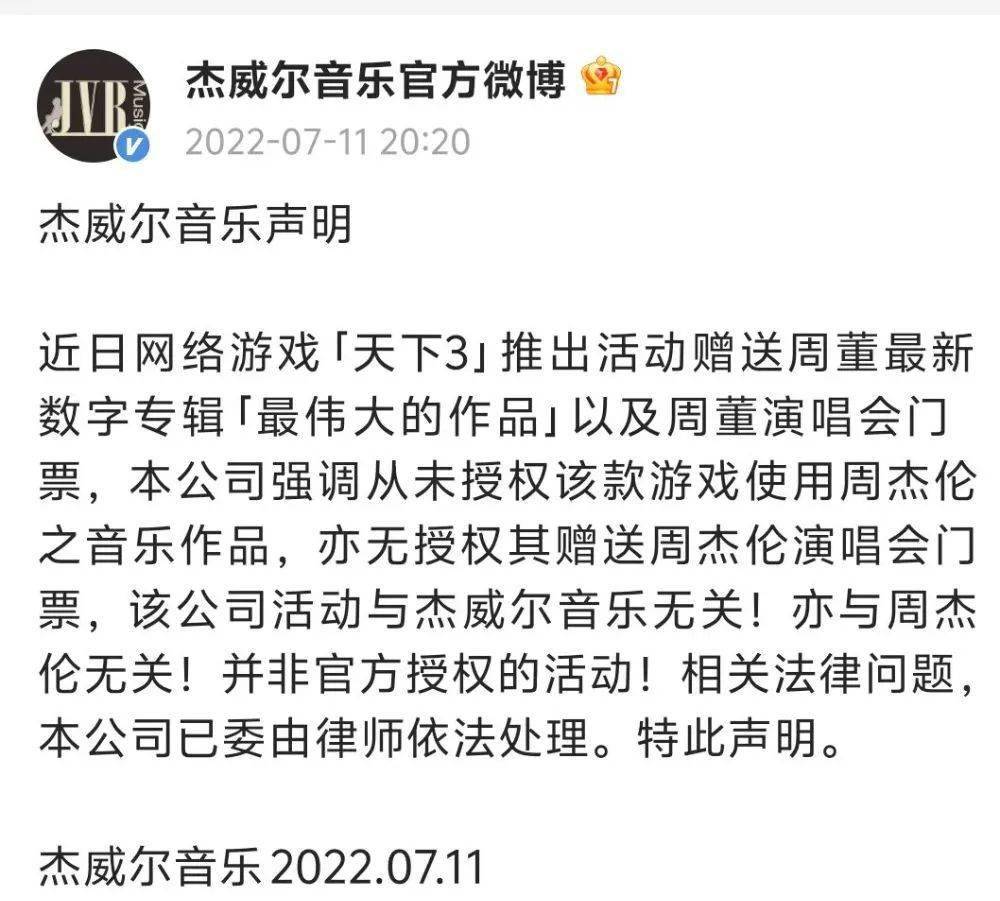

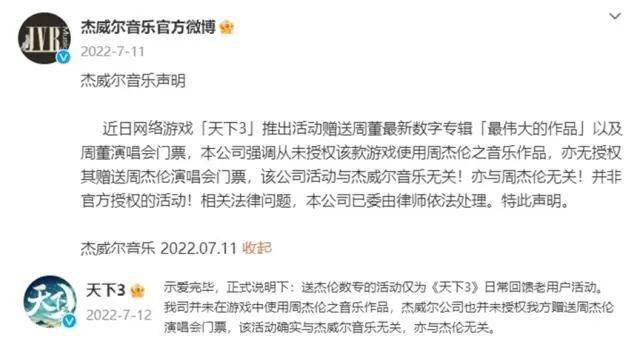

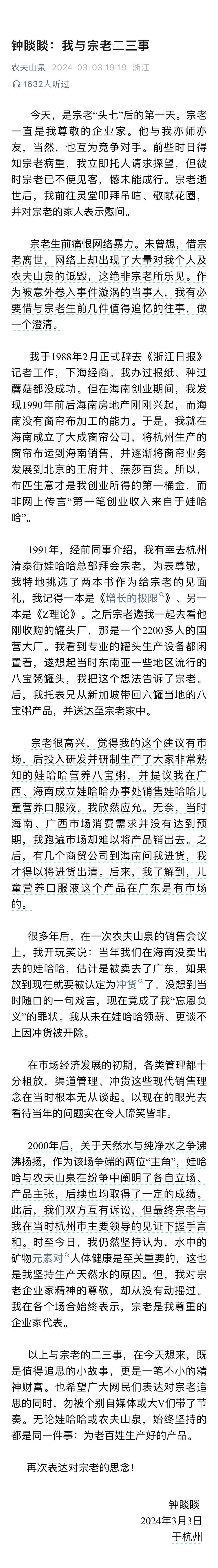

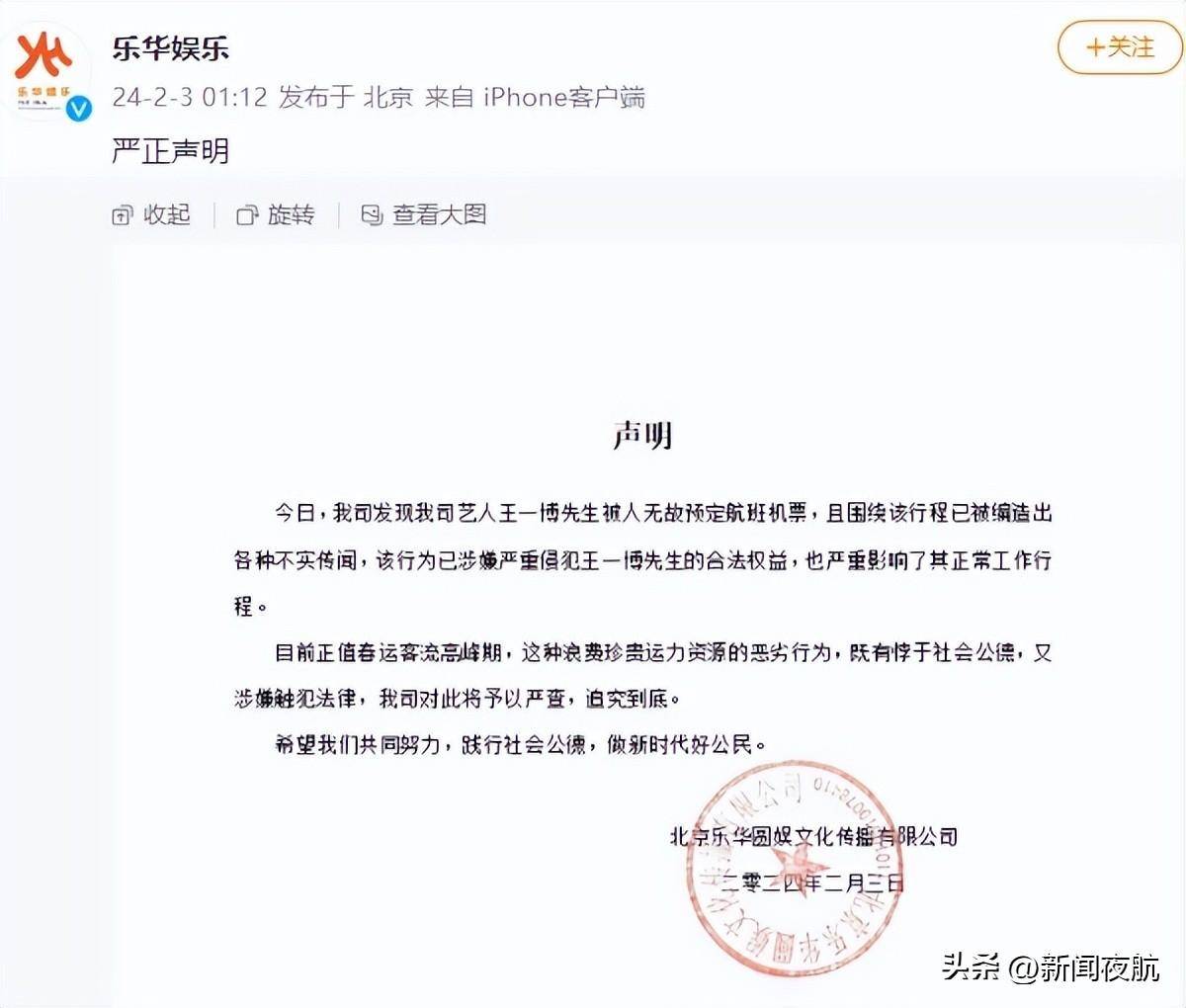

据财联社,江疏影此前确有在申万宏源投资过雪球产品,但是今天网传因“爆了”而去电万宏源集团总部的消息是假消息,所谓“现场”的相关图片,也是某拍摄现场,而非拍摄于申万宏源。

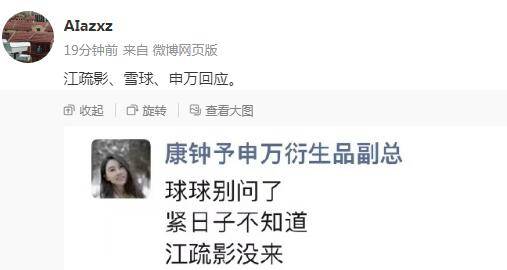

申万宏源一位相关负责人表示“别问了,江疏影没来”。另据媒体报道,申万宏源回应称网传截图为不实消息。

何谓雪球产品?

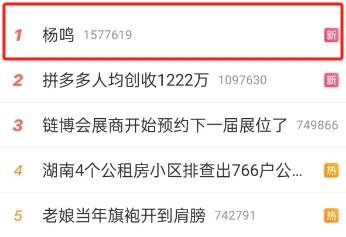

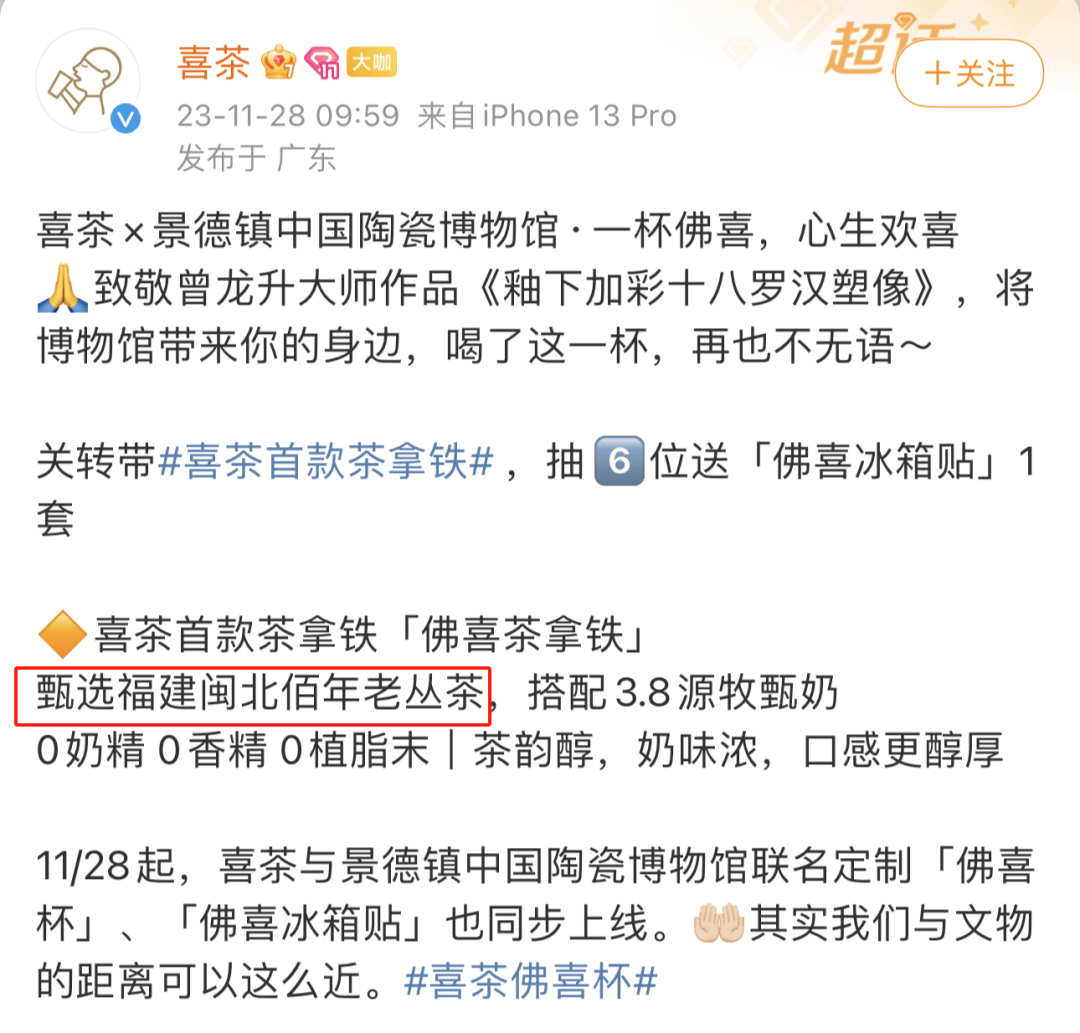

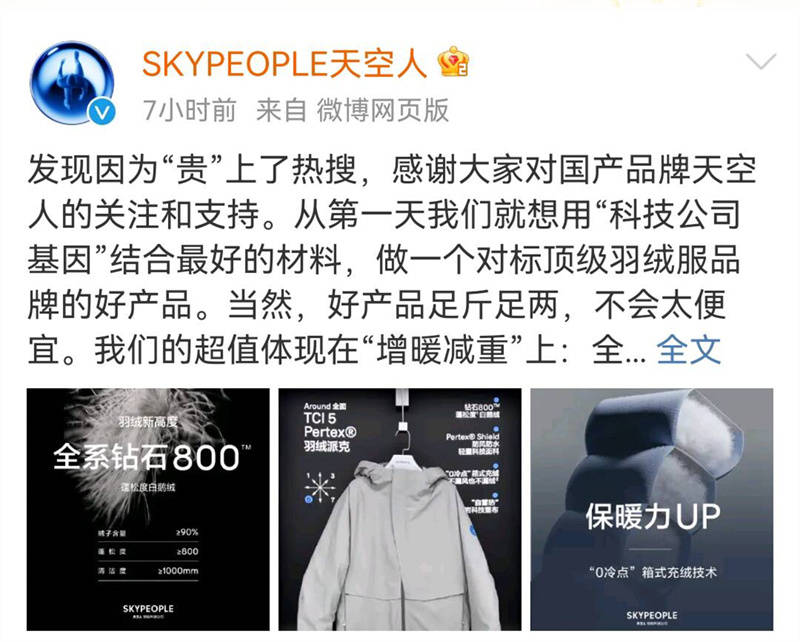

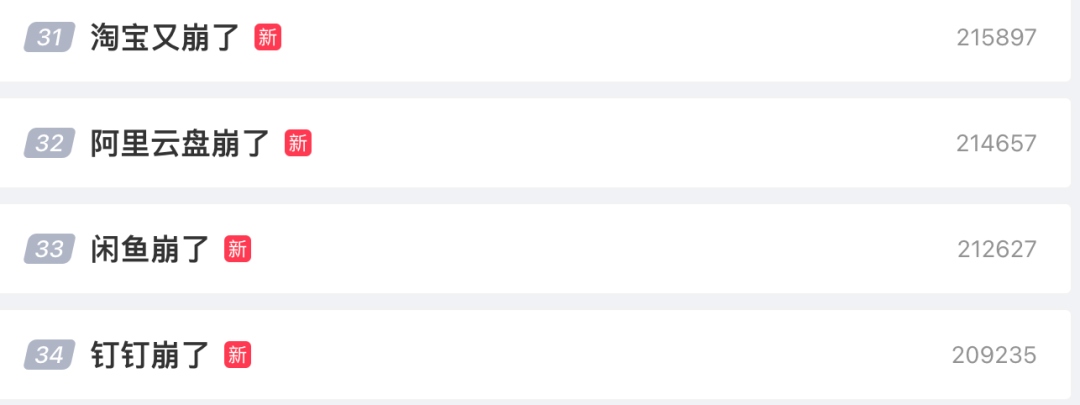

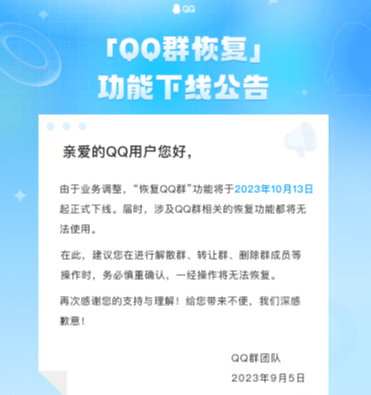

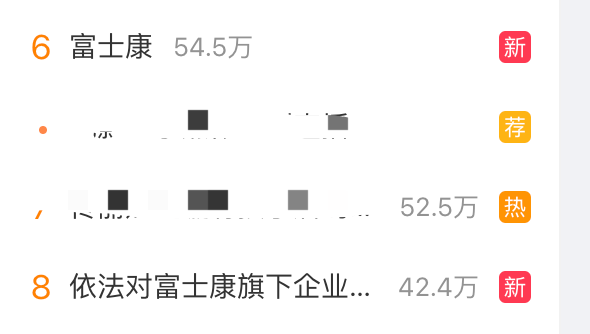

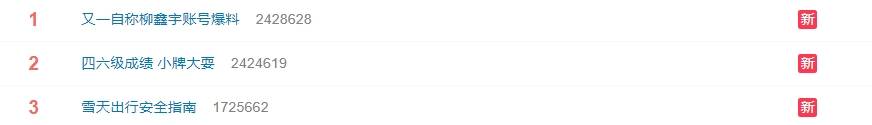

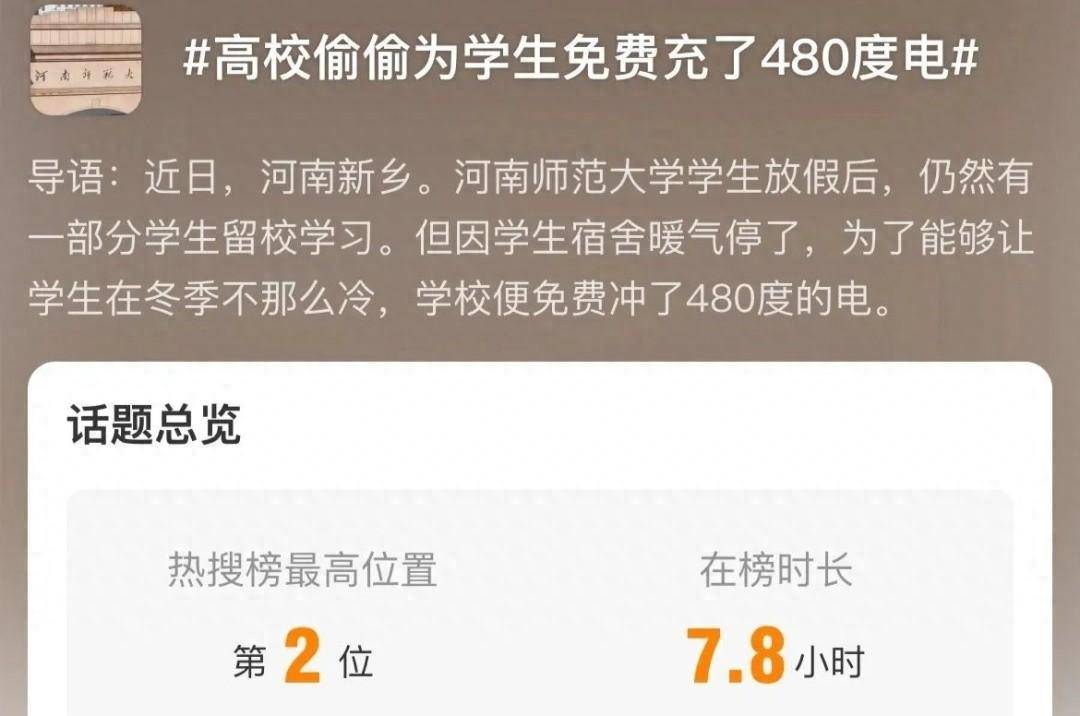

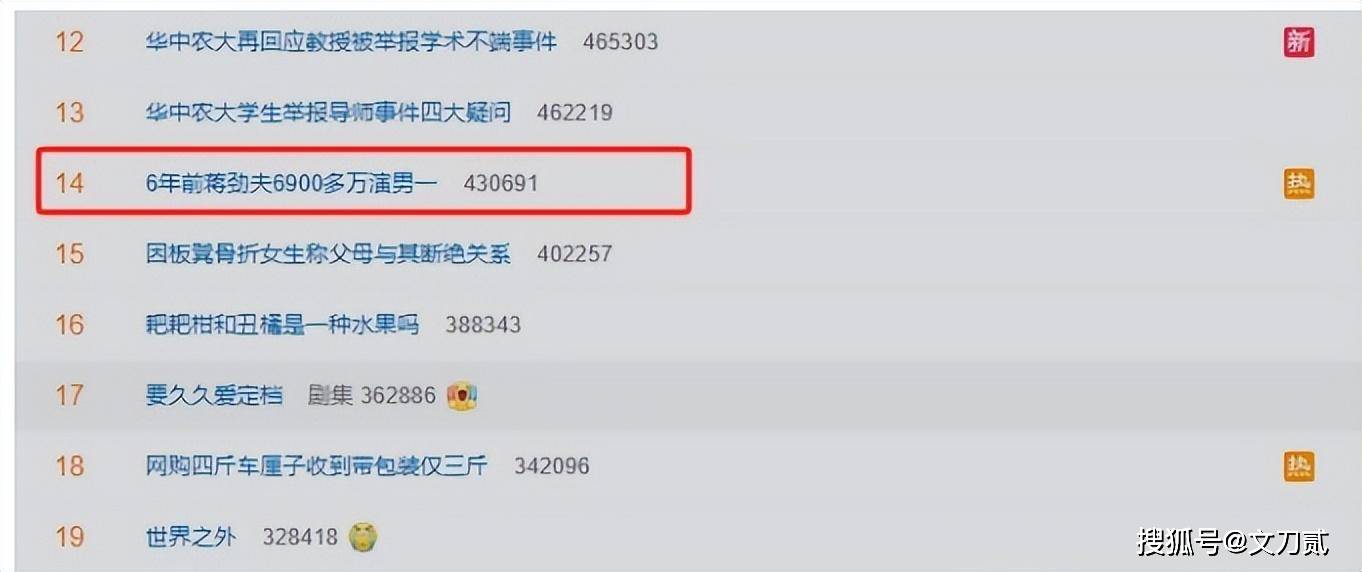

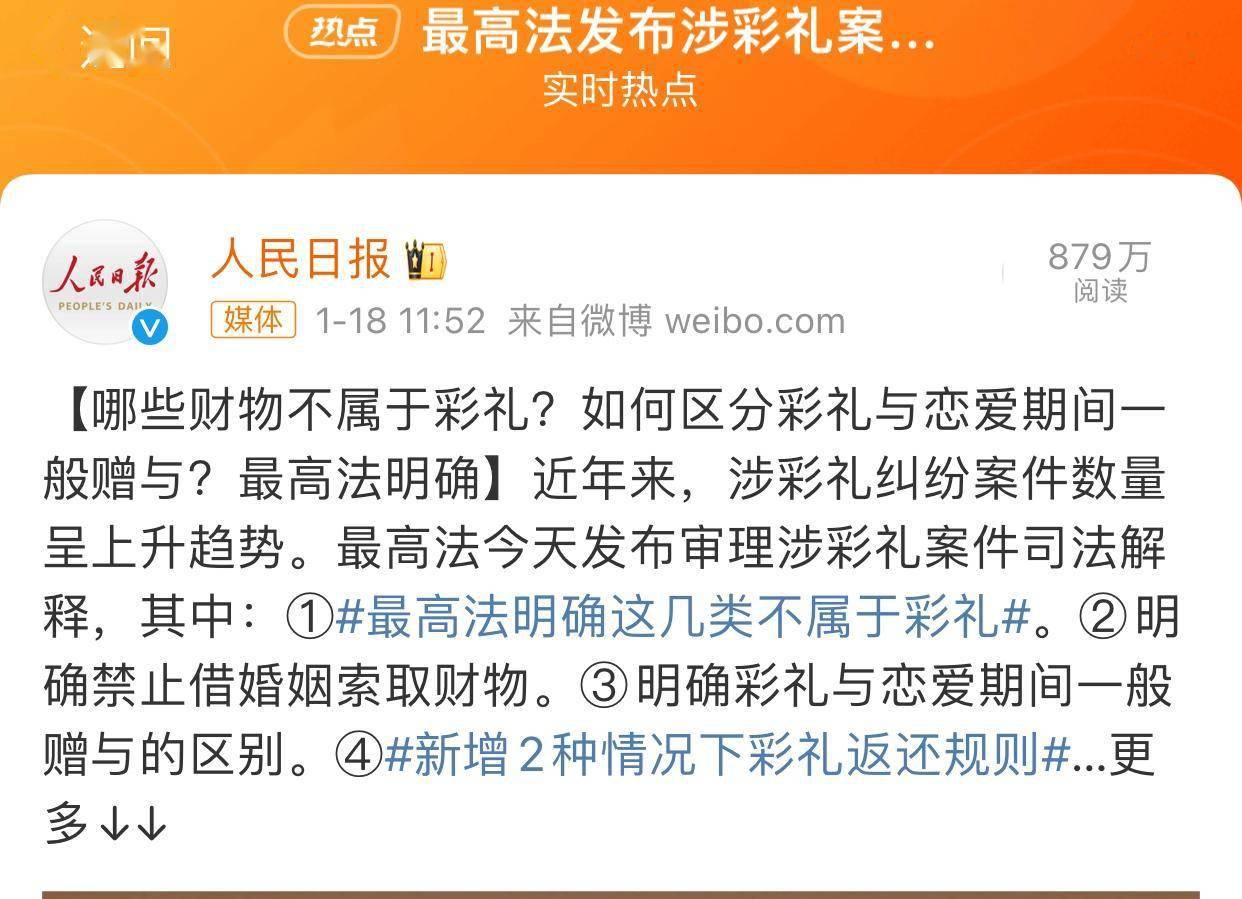

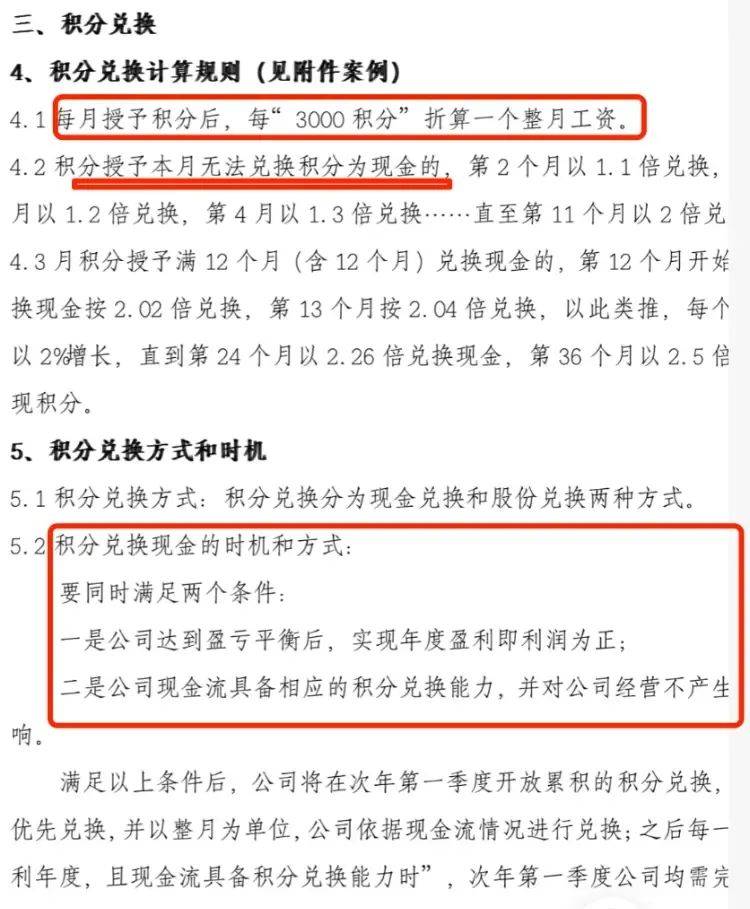

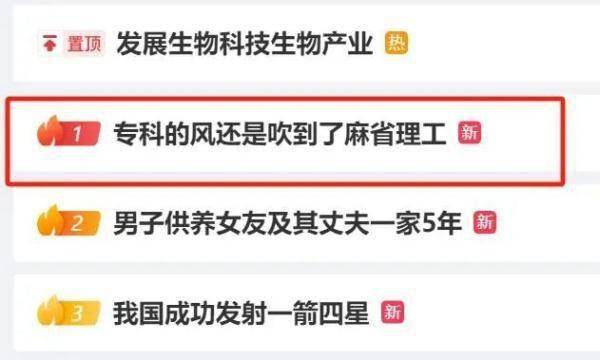

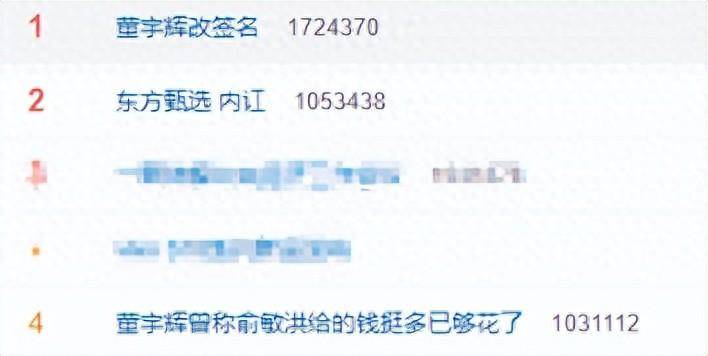

据了解,“雪球”产品已有近20年的发展历程,其诞生于海外,法国巴黎银行在2003年首次推出“雪球”产品。2017年年末,中金公司做了第一个吃螃蟹的人,创设了第一个“雪球”产品。自2020年起,“雪球”产品逐渐进入各大财富公司和三方平台。中证报价指出,目前“雪球”产品的投资者全部为专业投资者,包括银行理财、私募基金等产品及机构投资者。-热搜

牛博网

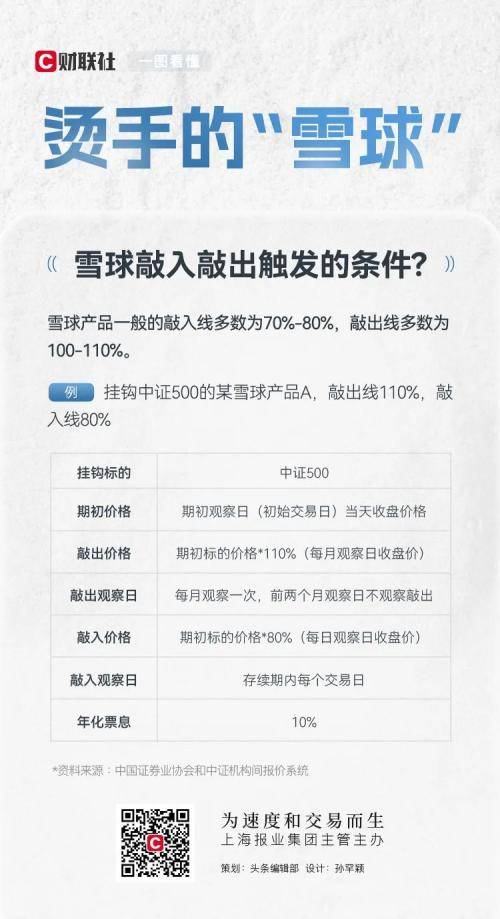

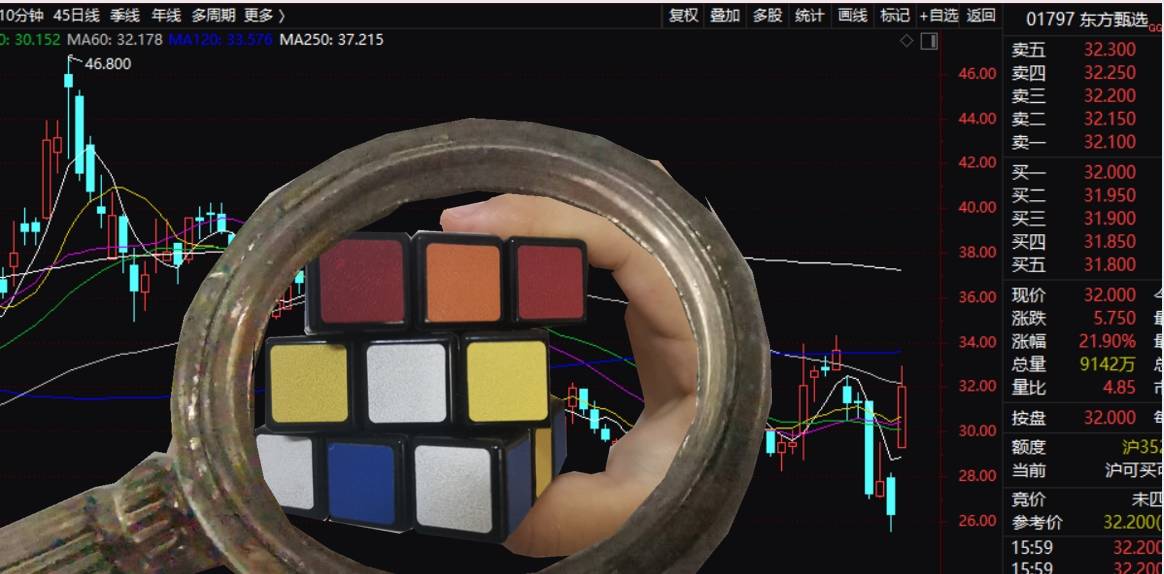

据了解,雪球产品是一种结构化金融衍生品,它结合了期权的特征和固定收益产品的某些特点,设计上较为复杂且非线性。投资者购买雪球产品,实际上是在参与一种奇异期权策略,这种期权通常设有敲入价格(Barrier Knock-in)和敲出价格(Barrier Knock-out)两个关键条件。-热搜

具体来说:

敲入价格:若挂钩标的资产的价格下跌至设定的敲入价格以下,则触发敲入事件,此时投资者可能面临潜在的较大损失,因为这等同于其卖出的看跌期权被激活。

敲出价格:若挂钩标的资产的价格上涨并达到或超过敲出价格,则触发敲出事件,投资者可以提前结束产品,并获得约定的票息收益或部分本金返还。

在正常市场条件下(即标的资产价格没有跌破敲入价格且曾触及过敲出价格),雪球产品能够为投资者提供相对较高的固定收益回报。然而,在熊市或者大幅波动行情下,如果标的价格持续下跌并触发敲入但未触发敲出,投资者可能会损失部分甚至全部本金。-热搜

雪球产品因其收益结构像滚雪球一样逐渐累积而得名,但如果雪球“融化”(即标的资产价格下跌触碰到敲入价格),则累积的收益可能会消失。这类产品通常具有高风险属性,适合对挂钩标的有一定看涨预期及能承受一定风险的投资者。-热搜

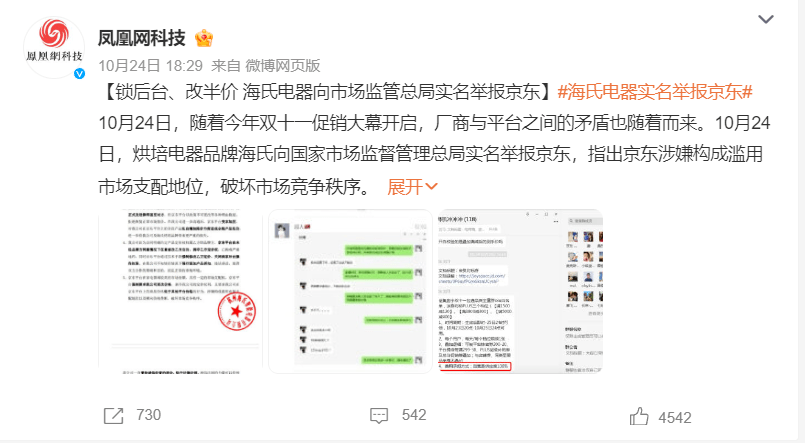

“雪球”产品起风波

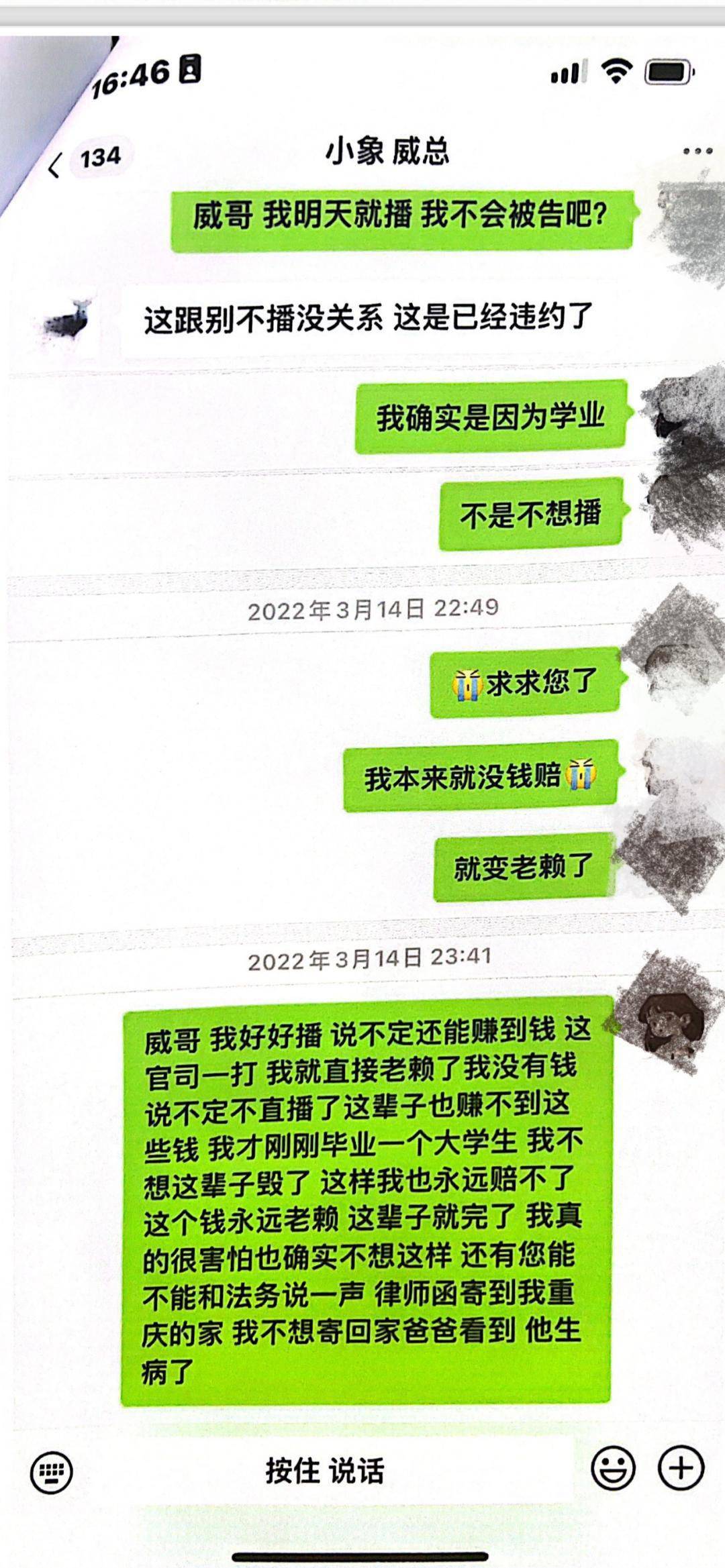

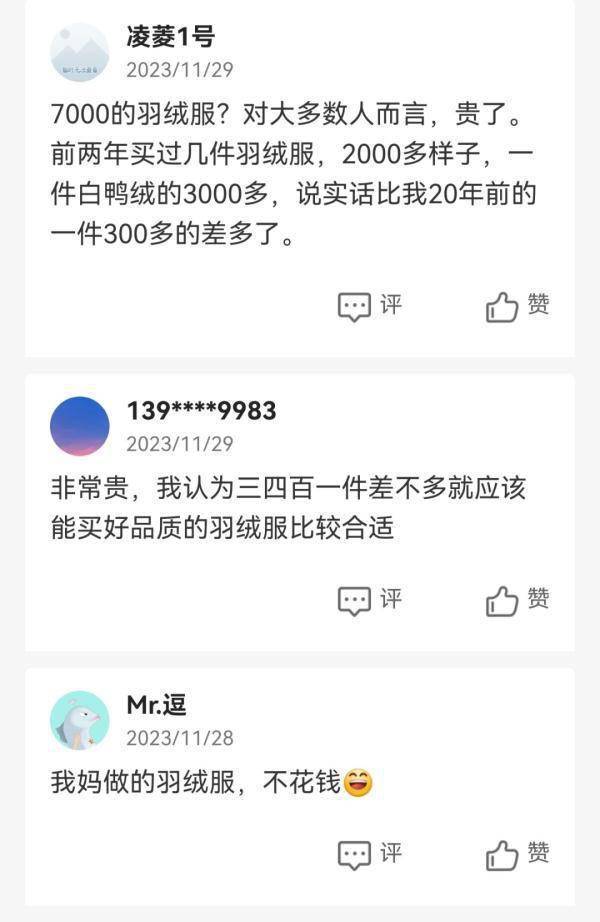

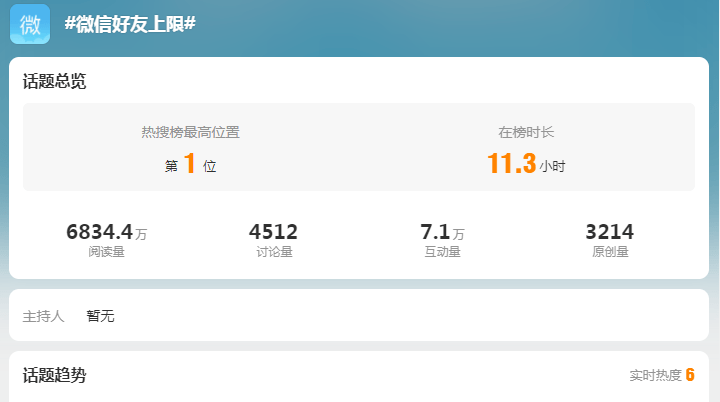

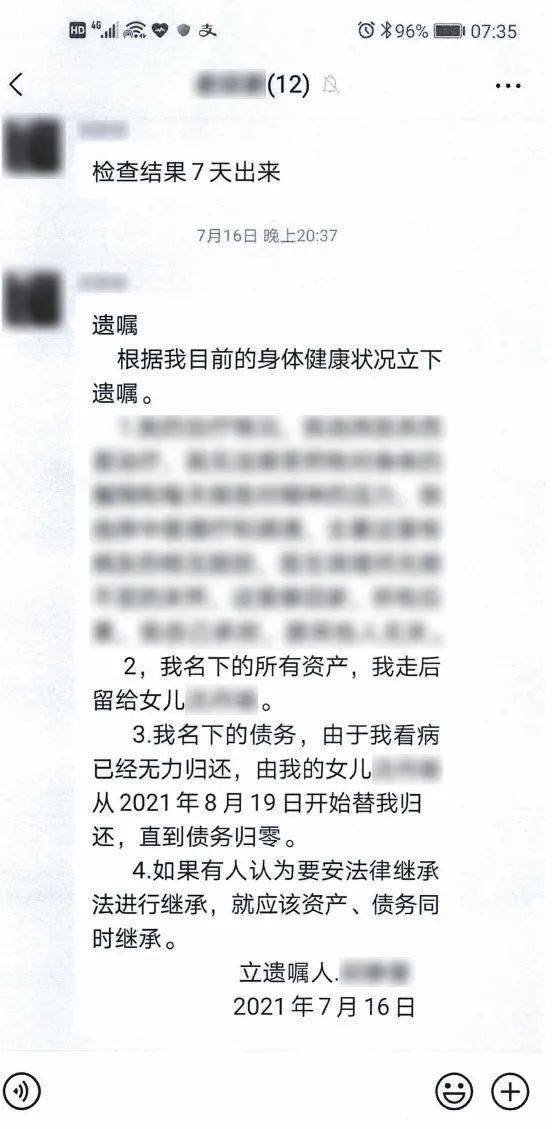

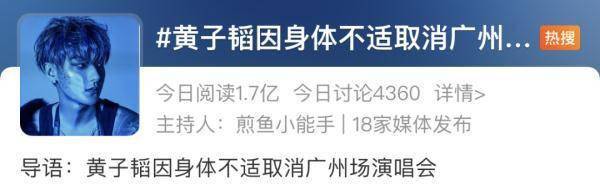

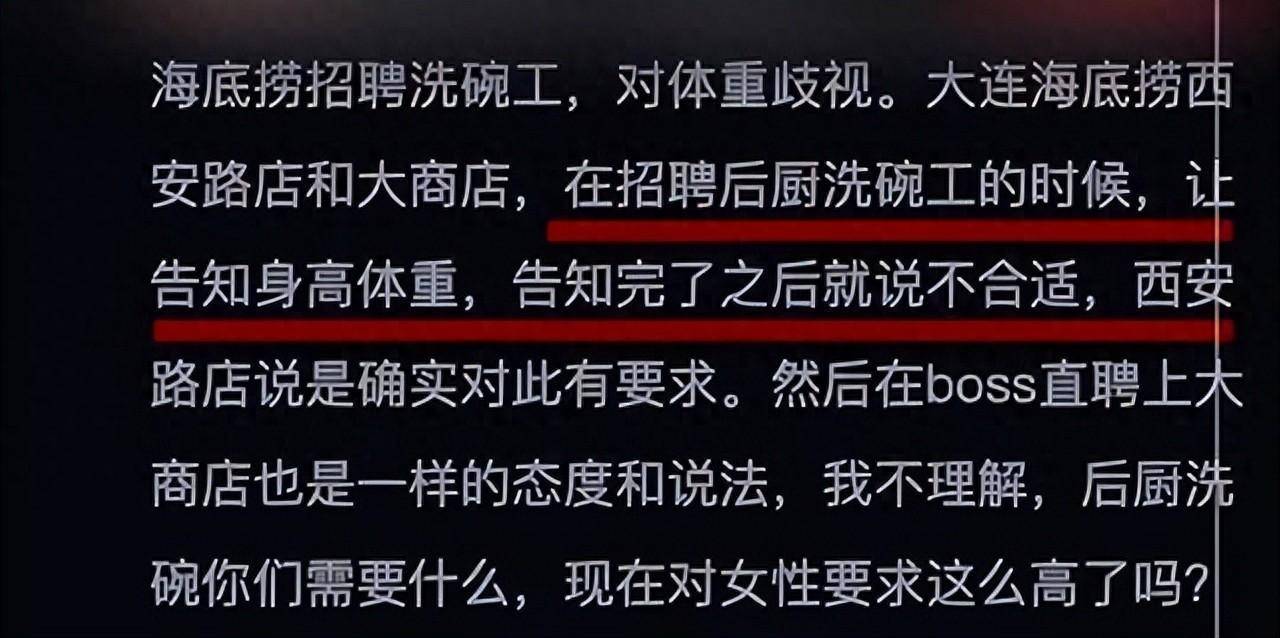

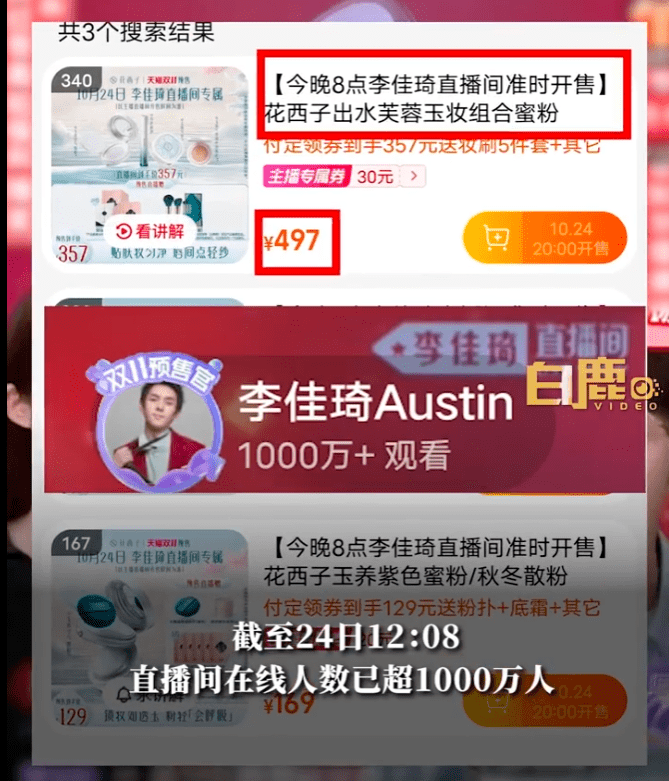

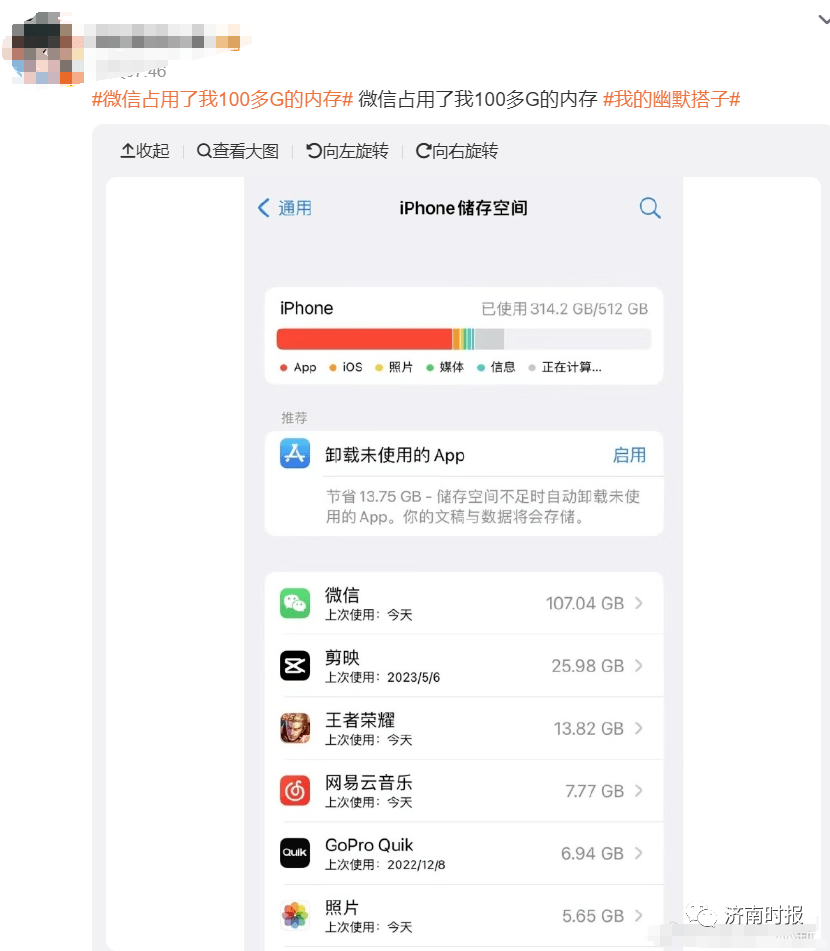

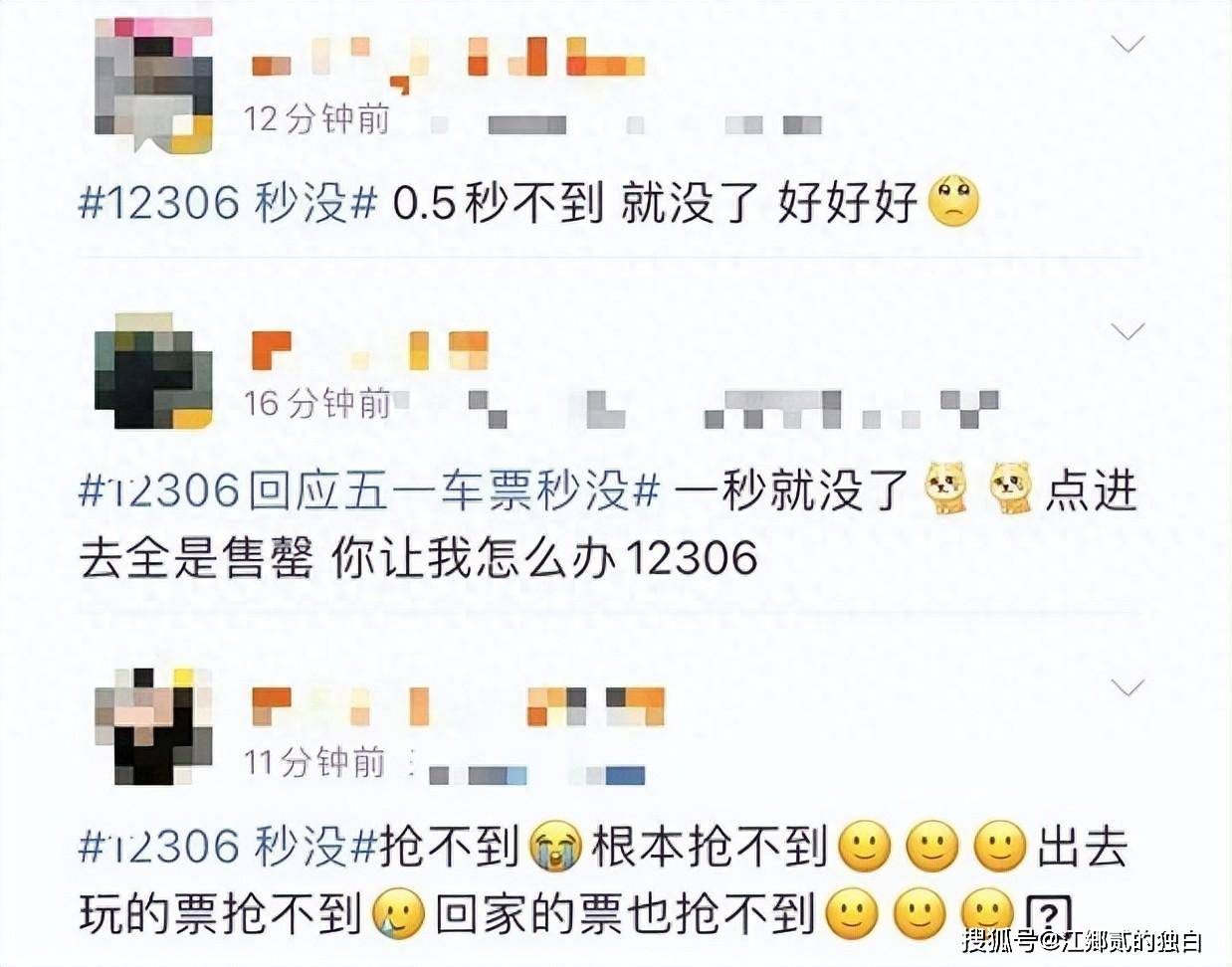

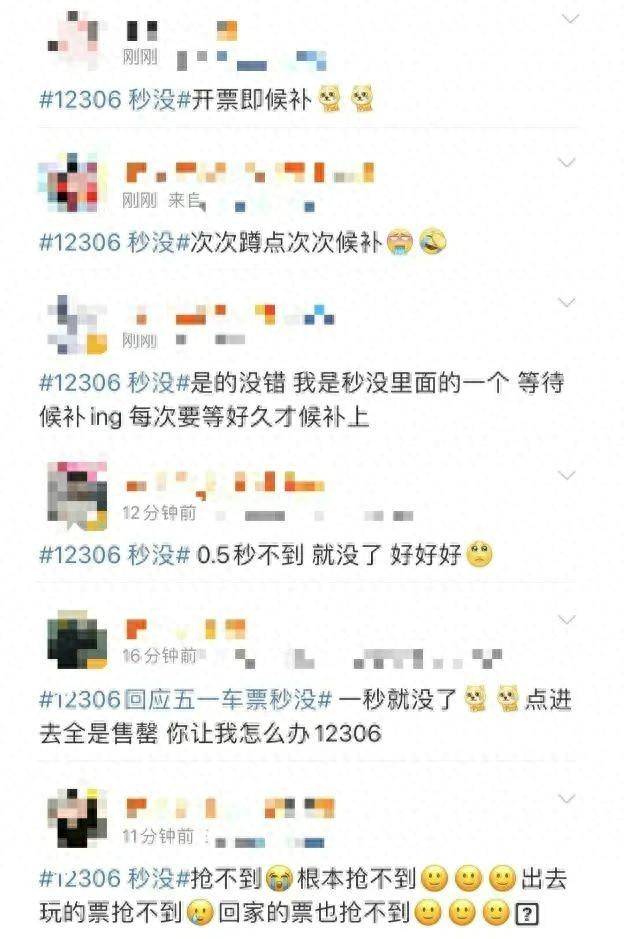

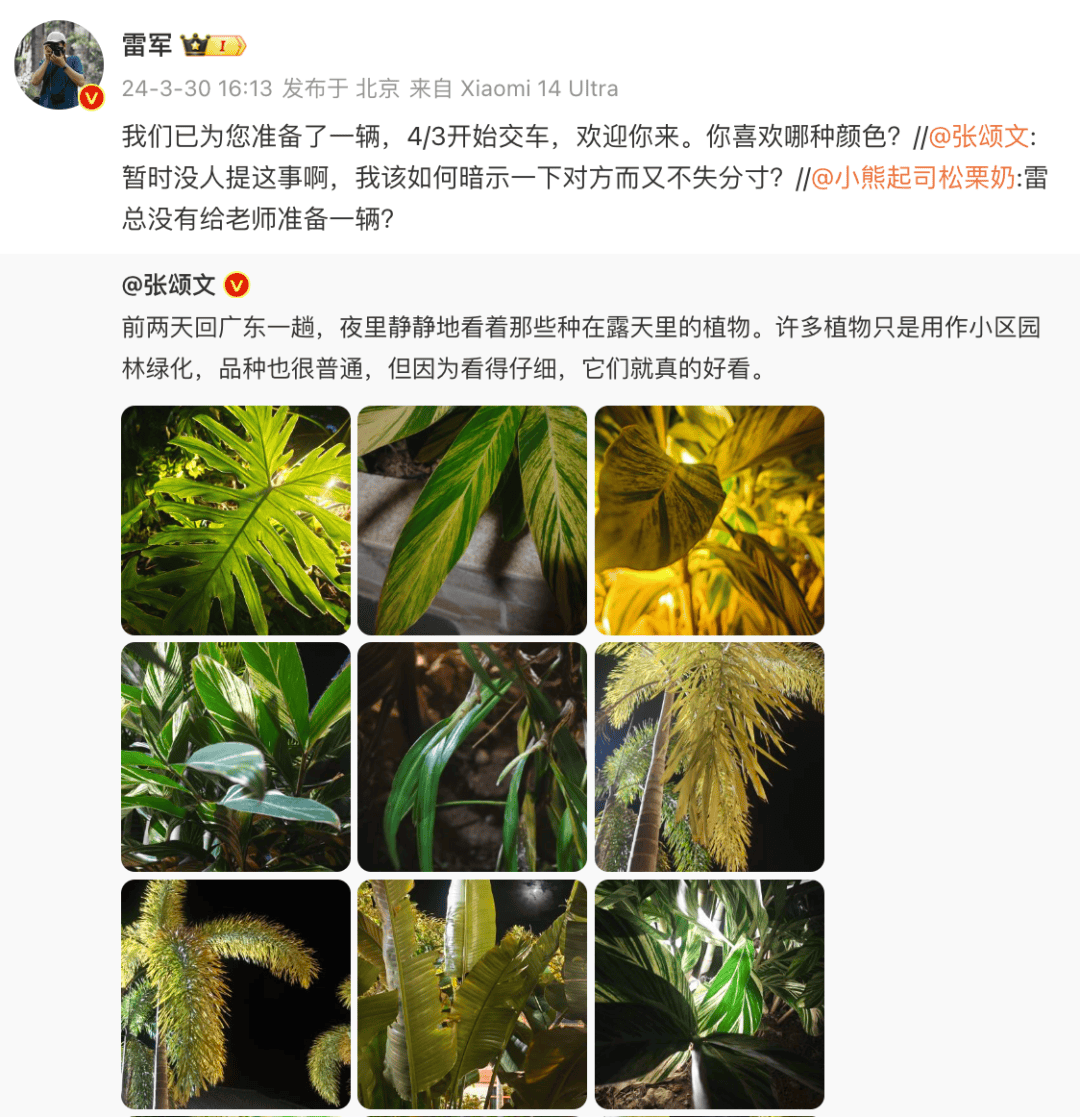

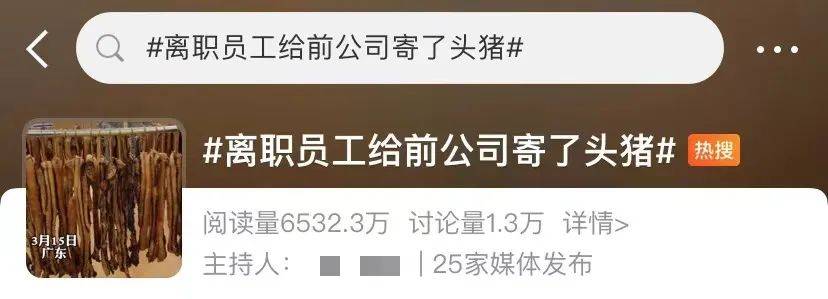

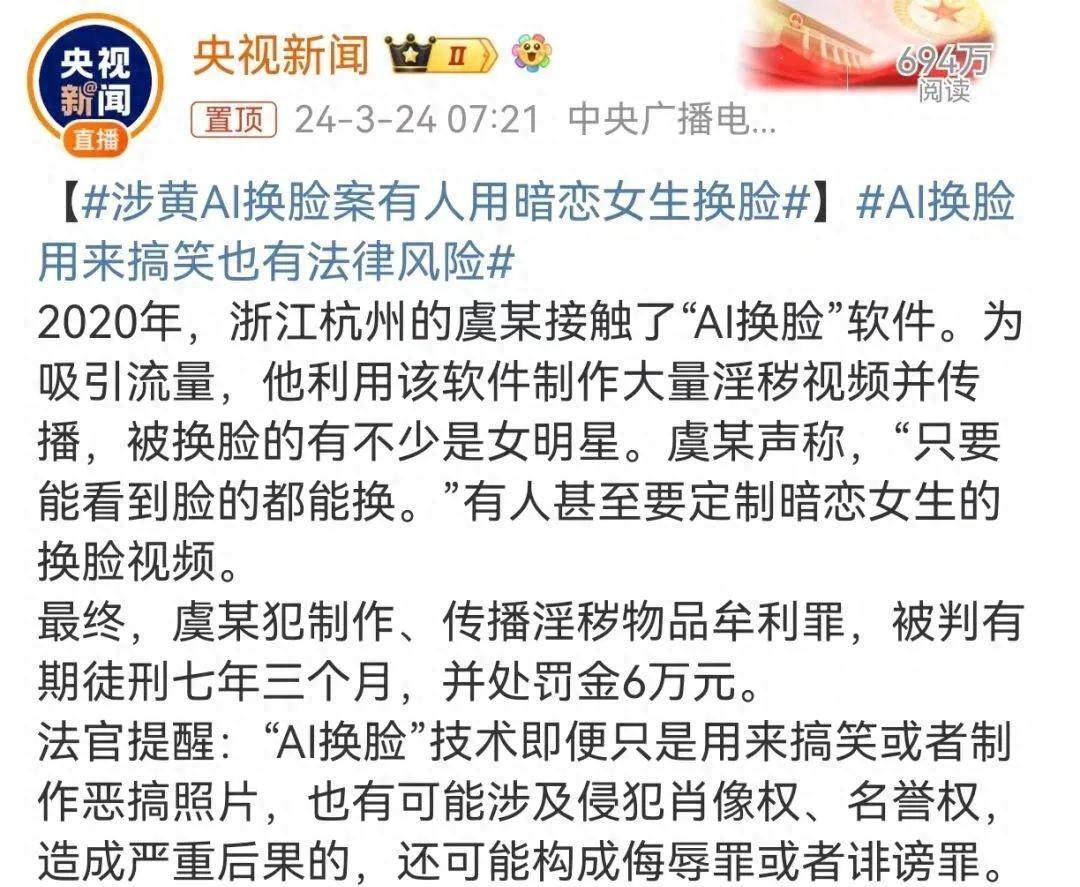

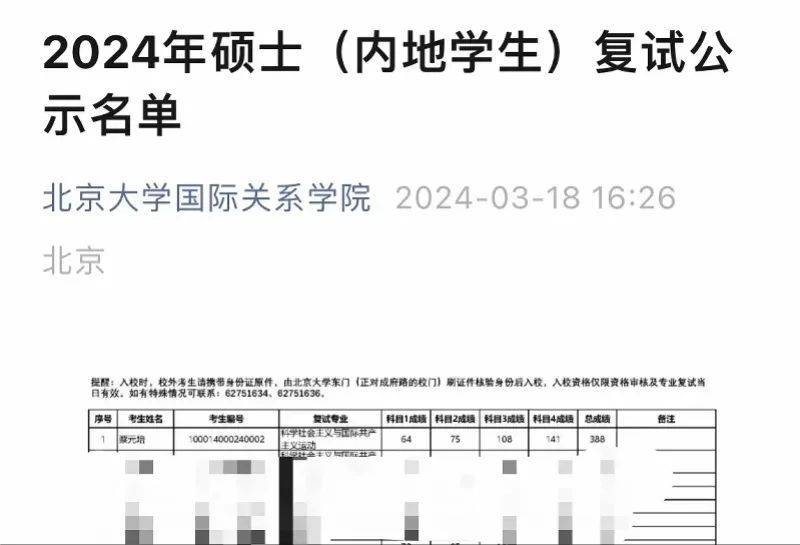

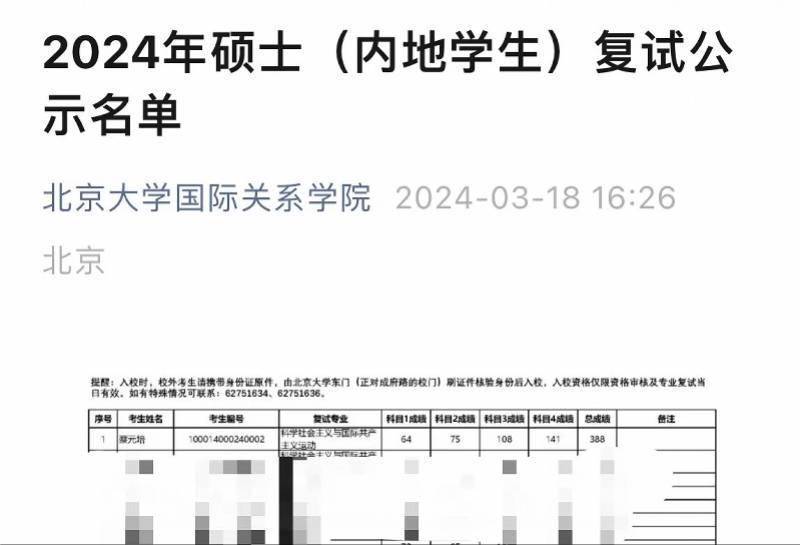

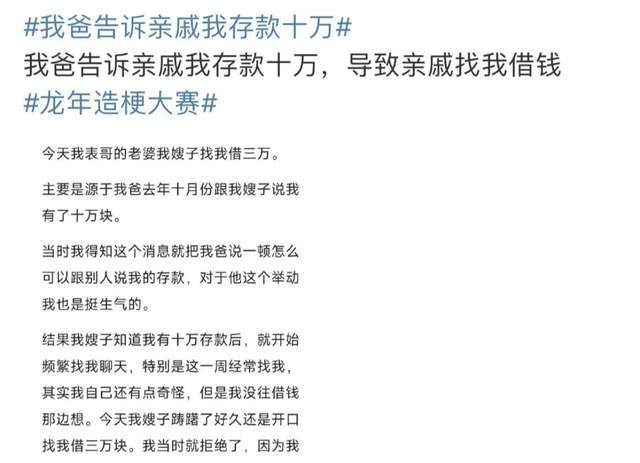

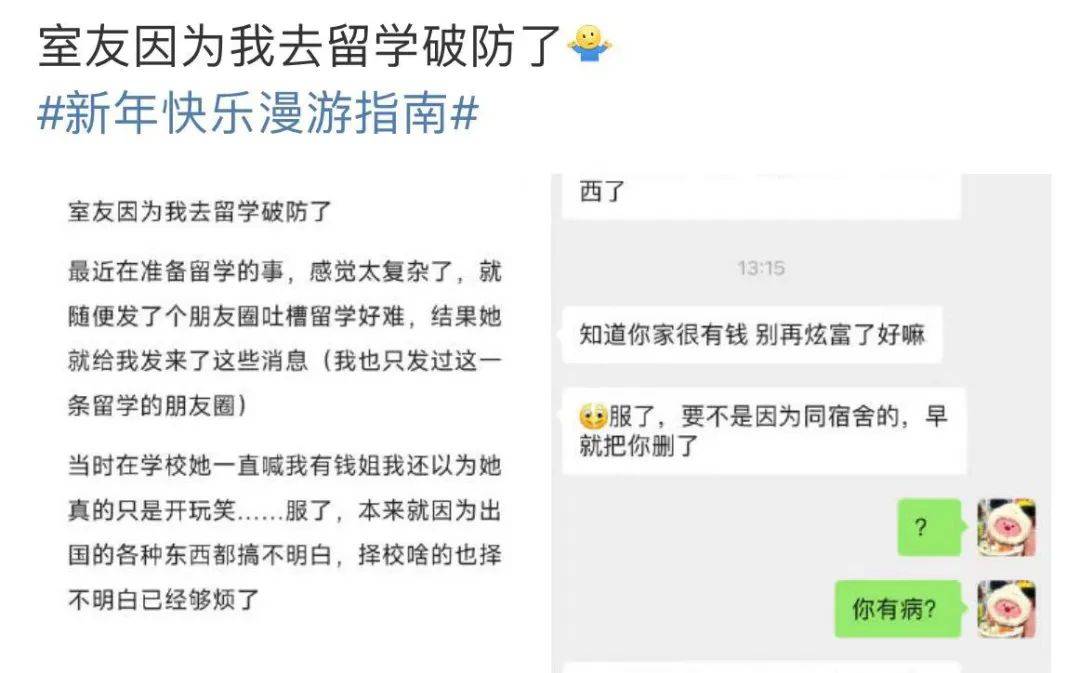

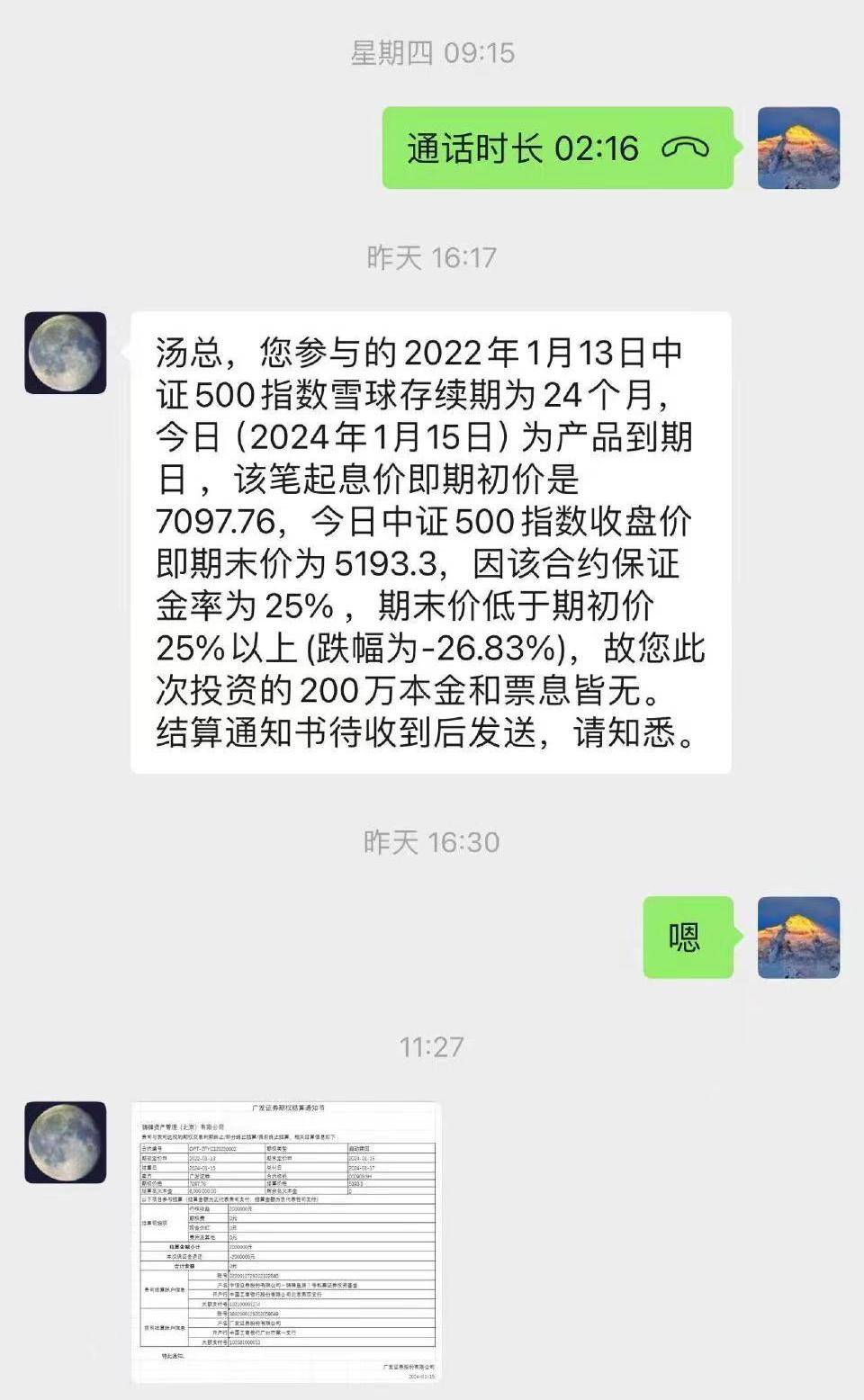

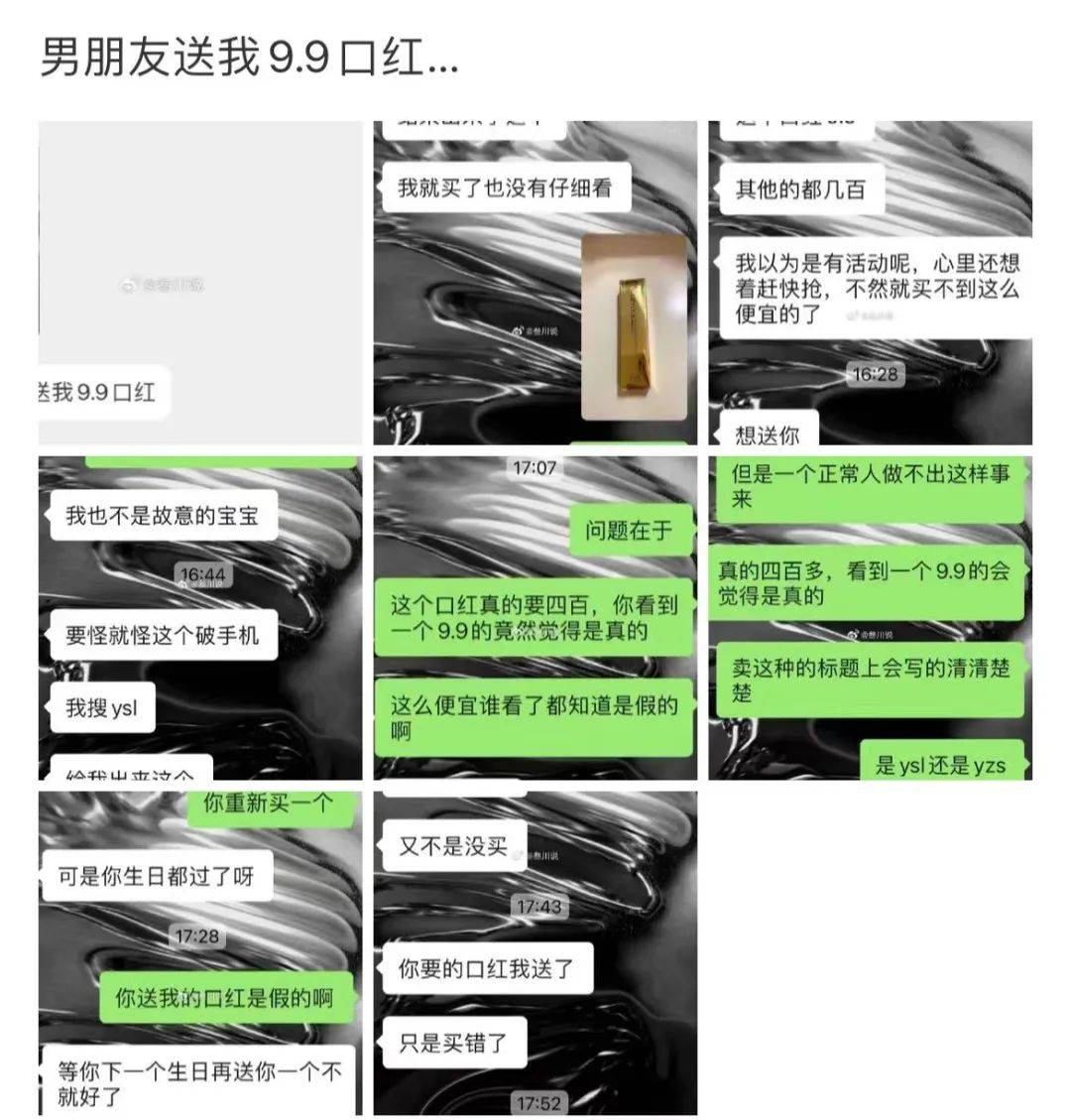

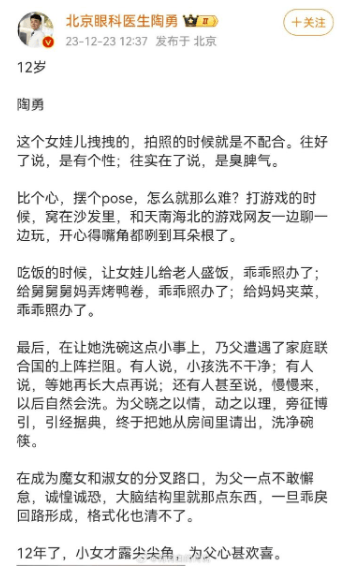

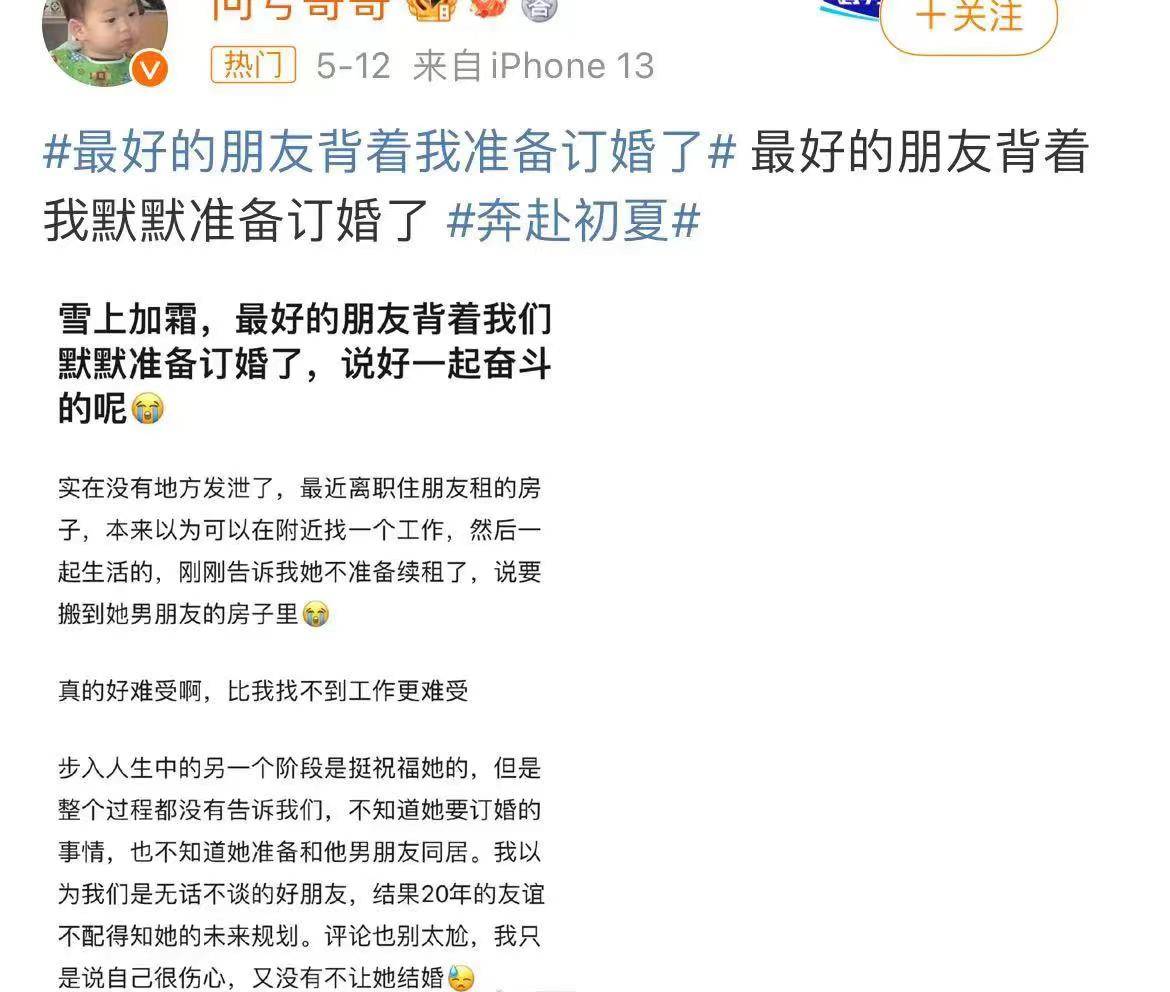

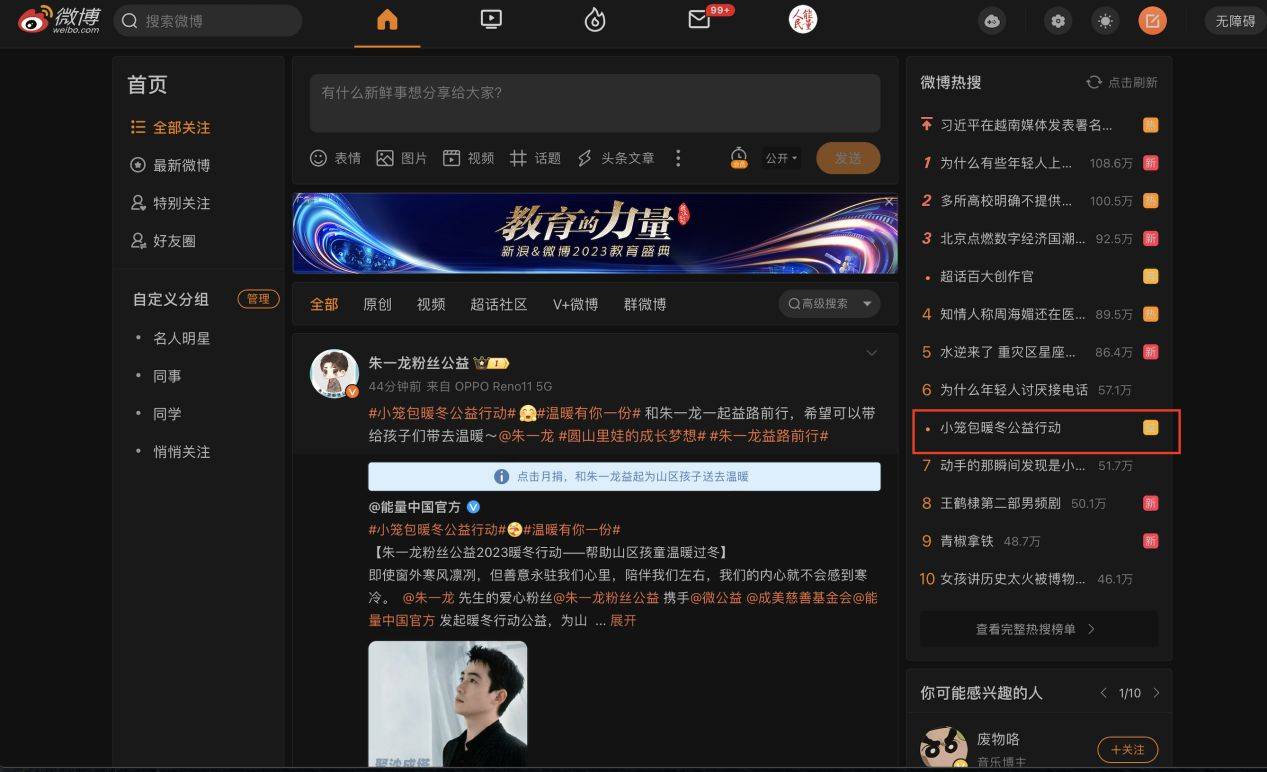

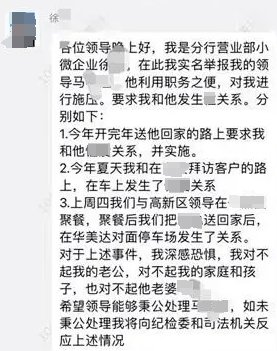

近日,一张在社交媒体广泛传播的微信聊天截图引发市场关注。

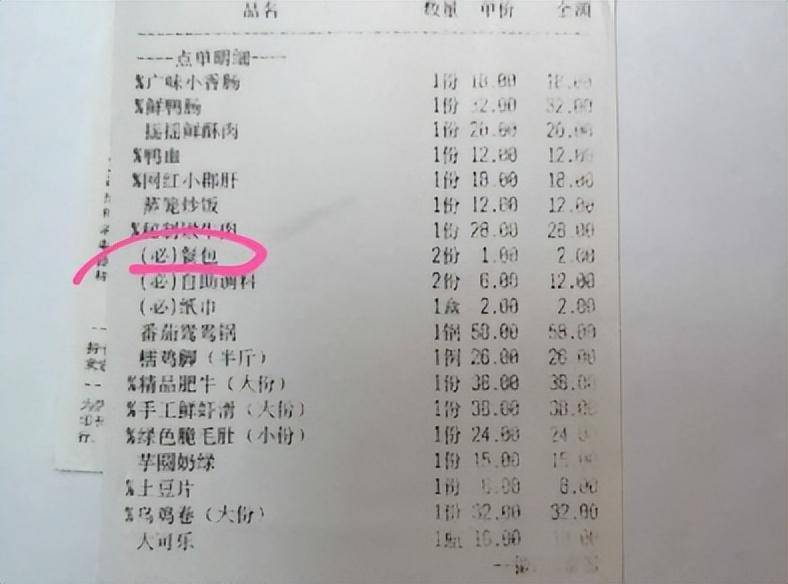

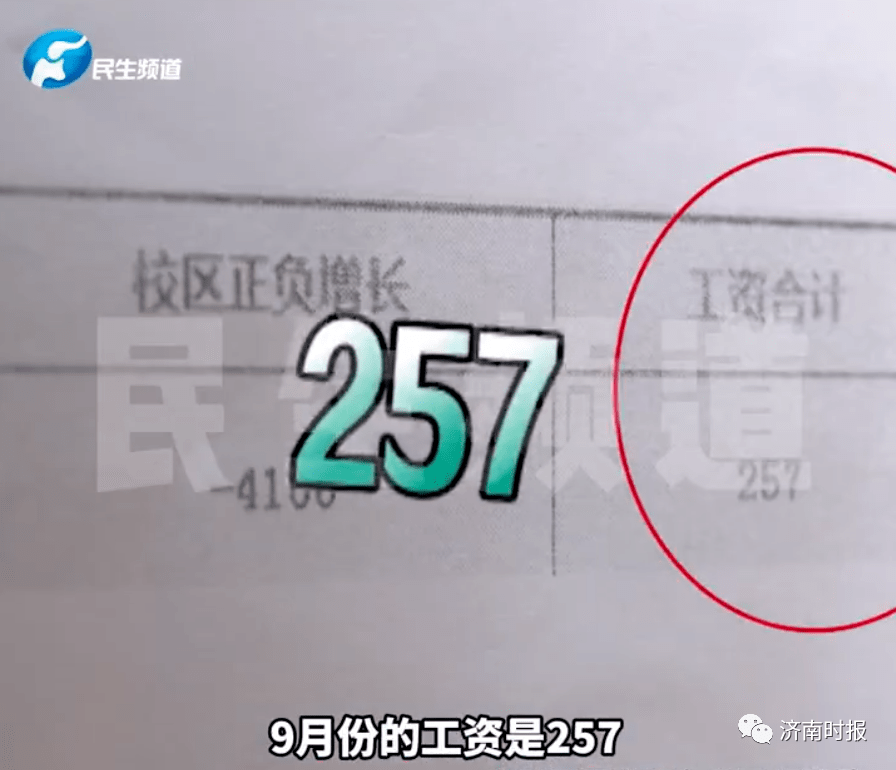

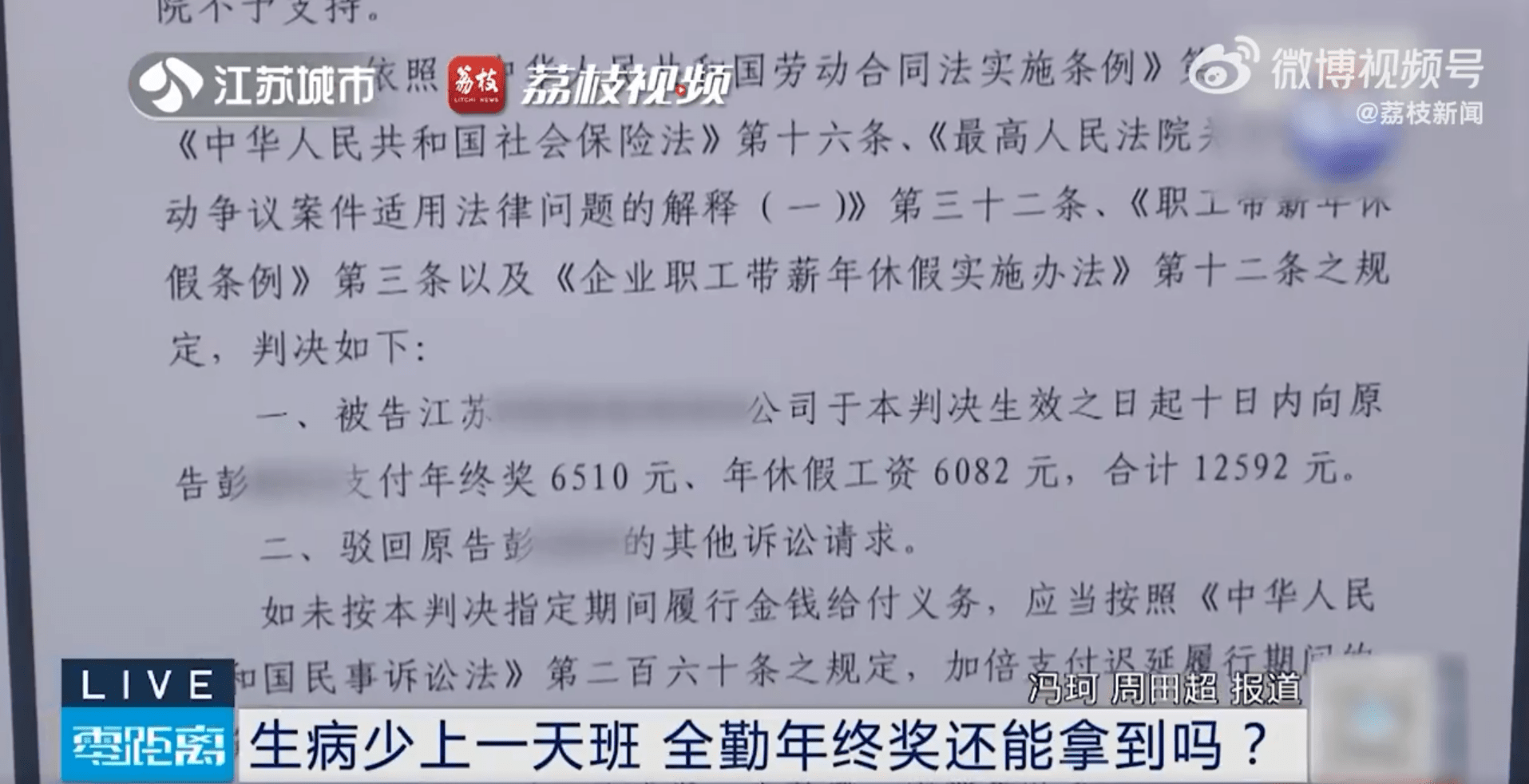

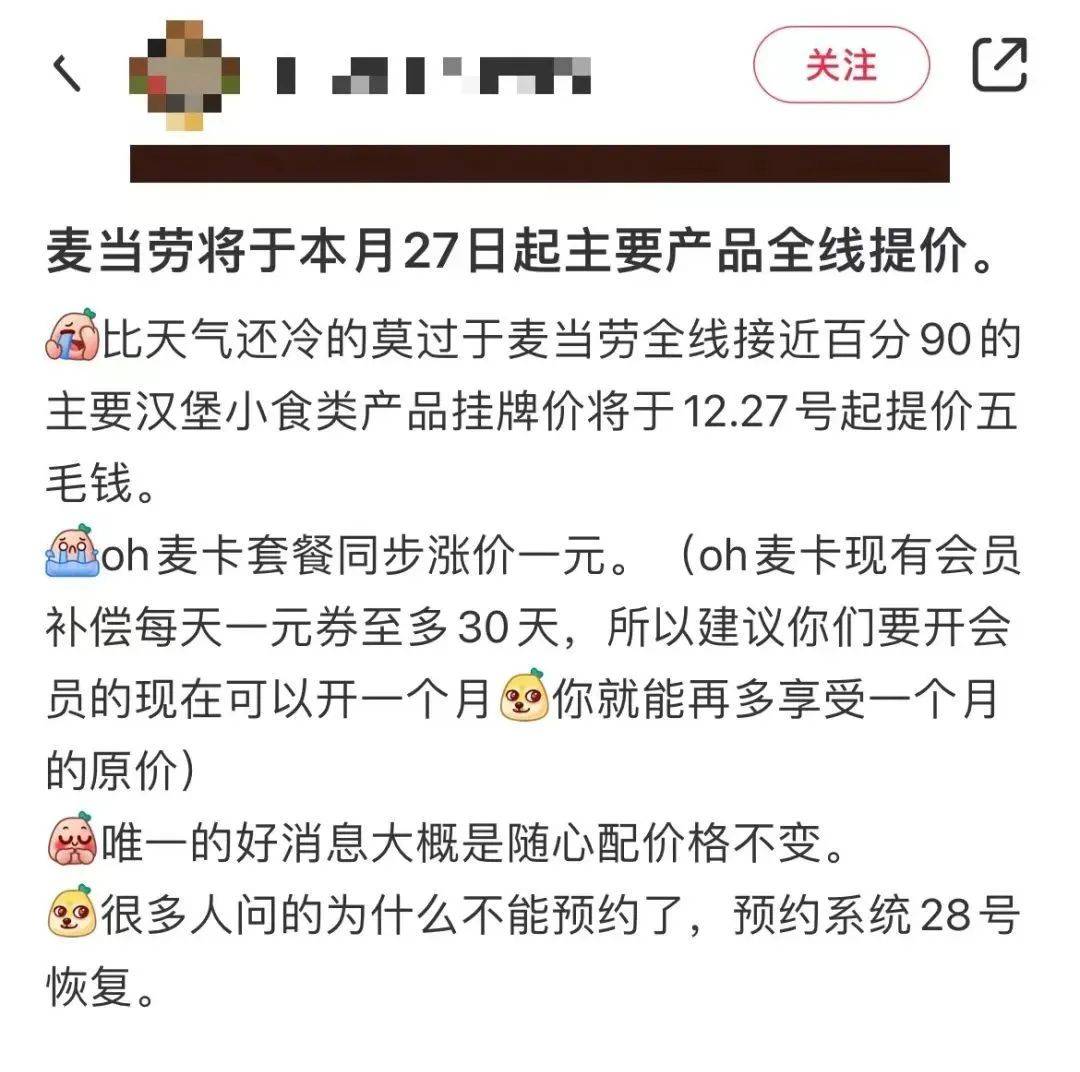

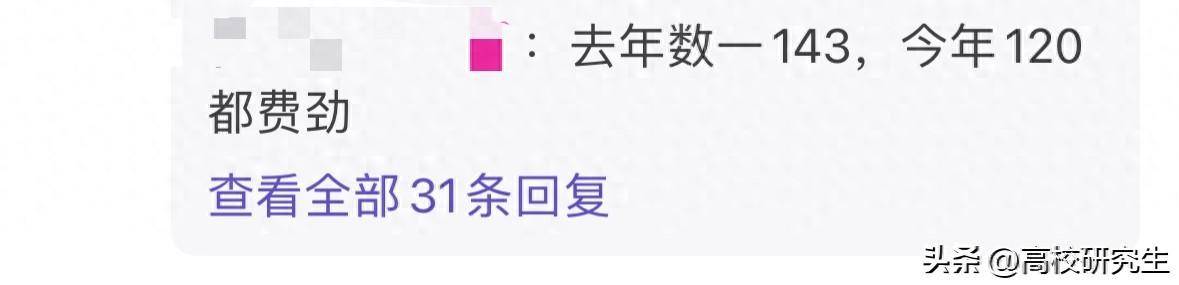

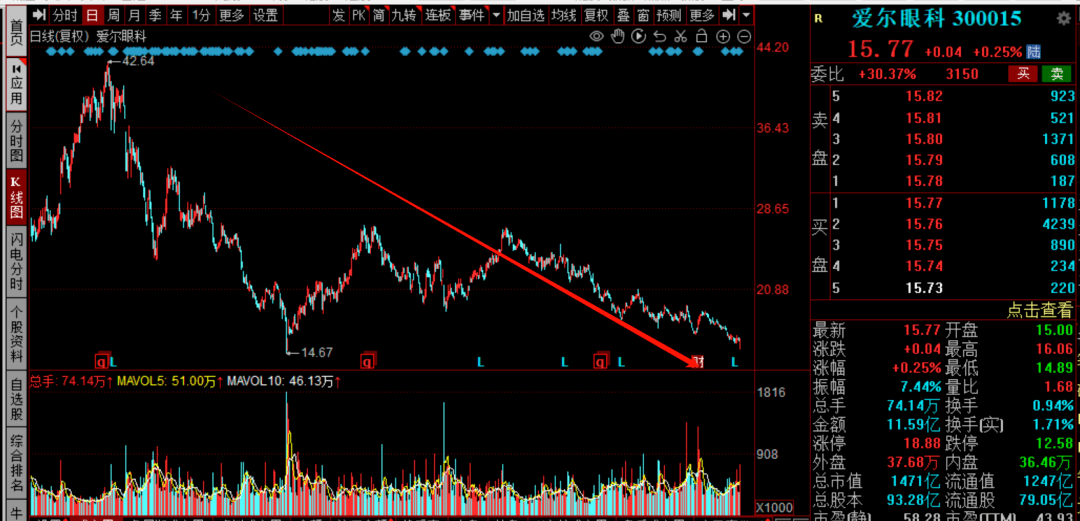

截图信息显示,客户参与的2022年1月13日中证500指数“雪球”存续期为24个月,2024年1月15日为产品到期日,该笔起息价即期初价是7097.76,1月15日中证500指数收盘价即期末价为5193.3,因该合约保证金率为25%,期末价低于期初价25%以上(跌幅为-26.83%),故客户此次投资的200万元本金和票息皆无。-热搜

有市场人士表示,“雪球”产品分为全保证金“雪球”和保证金“雪球”,前者是没有杠杆的,也叫限亏“雪球”;而后者有杠杆,也叫不追保“雪球”。这只产品为不追保25%保证金“雪球”,跟踪挂钩中证500指数,因加了4倍杠杆,票息和亏损都会放大四倍,即-26.83%*4=-107.32%,因此投资者损失了全部本金和票息。-热搜

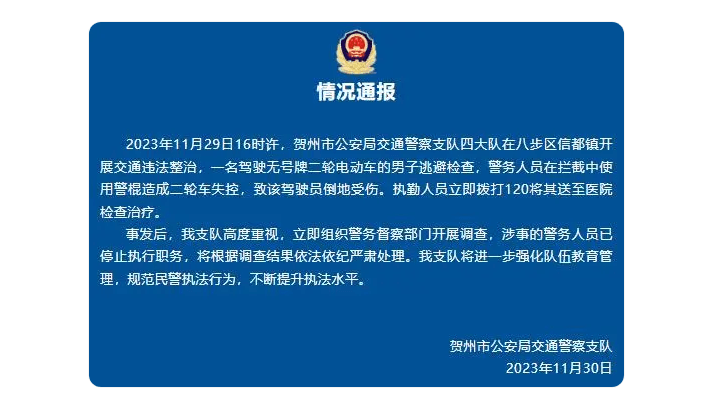

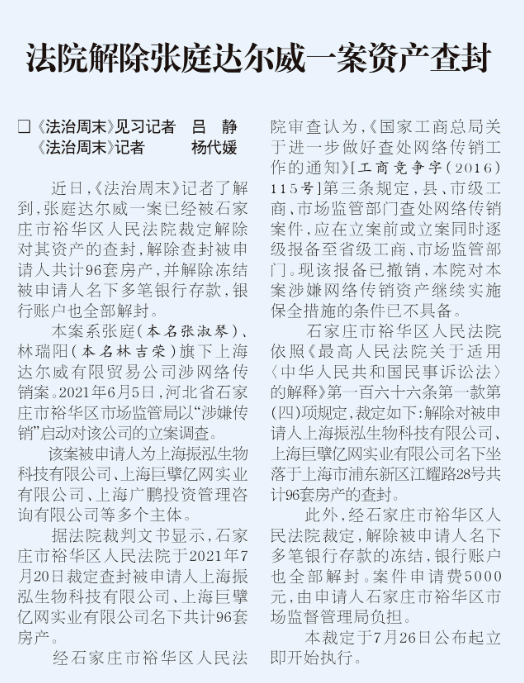

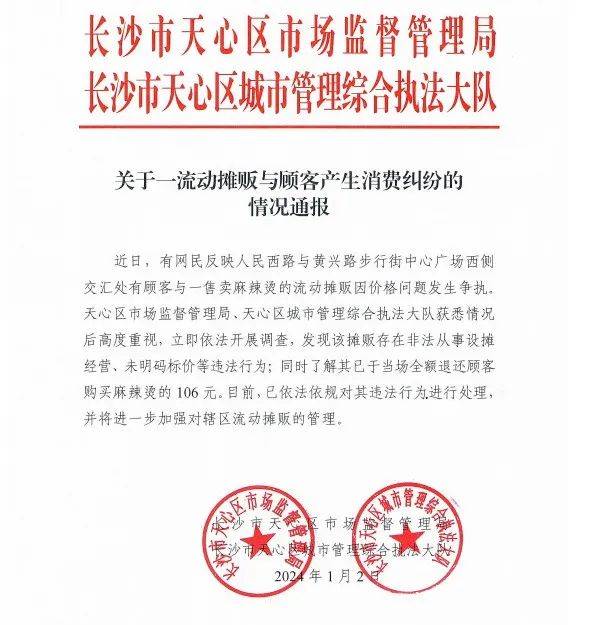

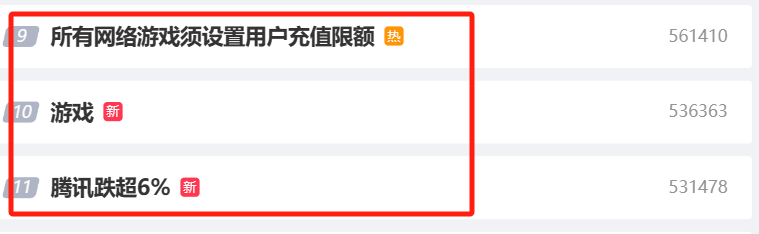

“雪球”产品敲入事件会不会引发多米诺骨牌效应?经证监会批准设立的场外衍生品交易报告库运营机构中证机构间报价系统股份有限公司(简称中证报价)于1月18日通过公众号发布消息称,对于近日网上流传的某微信聊天截图所提到的“雪球”期权交易,经核查,该交易是某证券公司按客户需求定制的限亏型产品,最大亏损额为客户所交保证金。该笔交易于2022年4月已发生敲入,且于近日到期才了结,不属于“爆仓强平”,客户对合约损益情况已有预期,该类产品在“雪球”产品中占比不高。-热搜

中证报价指出,前期,中证报价依托交易报告库收集了包括“雪球”产品在内的场外衍生品逐笔交易信息。在此基础上,支持监管部门从投资者适当性、证券公司风控能力、敲入敲出集中度、风险敞口限额管理等方面对“雪球”等产品全面加强管理。目前“雪球”产品整体风险可控。-热搜

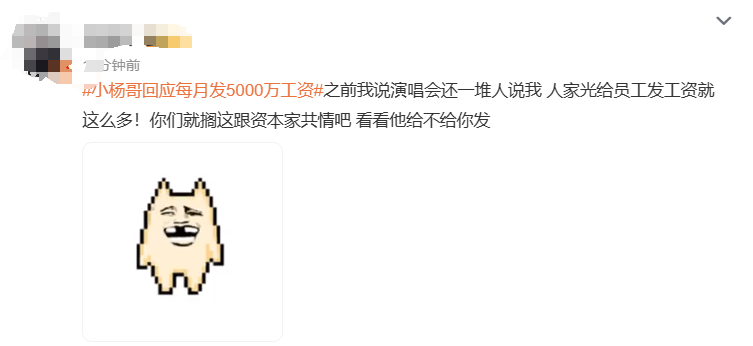

多位专家学者向期货日报表示,“雪球”产品作为场外衍生品,是一种投资工具,可以满足专业投资者资产配置需求,并非洪水猛兽,不应该被妖魔化。

“之所以会有部分人群对‘雪球’产品有误解,甚至让衍生品领域‘背锅’,主要是因为‘雪球’产品近年来销售火爆,少数销售员为了吸引投资者所宣称的‘保本’‘稳赚’等夸大用语对大家进行了误导,因此被人诟病。”上述专家学者表示,“雪球”产品在我国运行时间相对较短,行业应做好该类产品的科普和投资者教育工作,帮助投资者客观了解该类产品的投资风险,提高投资门槛。此外,监管层也要加大监管力度。-热搜

“雪球”产品是否会出现集中敲入?

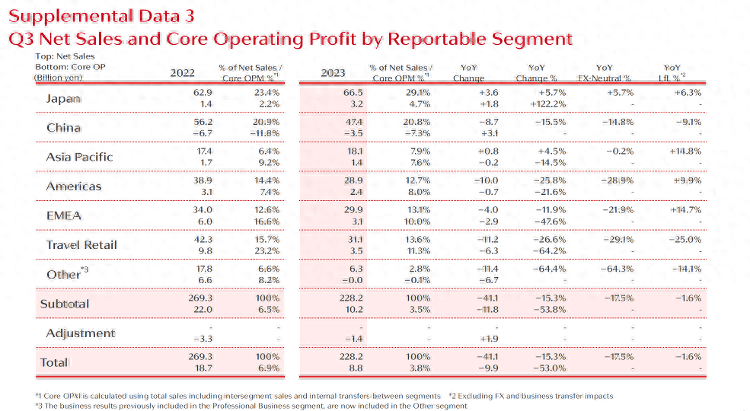

中证报价指出,近期,证券公司发生敲入的“雪球”产品规模占比约7%,远远小于2022年4月的敲入规模,且敲入点位及产品到期日比较分散。据信达金工团队近期测算,目前挂钩中证500与中证1000的“雪球”产品集中敲入区间分别在4800和5200点以下,在该区间内,平均每100点跌幅导致100亿元左右中证500“雪球”和130亿中证1000“雪球”产品敲入。当前,挂钩中证500的“雪球”距离集中敲入还有8%的缓冲空间,挂钩中证1000的“雪球”的集中敲入尚有7.3%的缓冲空间。-热搜

财经专栏作者郭施亮也指出,目前不少雪球结构产品对标的是中证500和中证1000指数,当部分资金触发“敲入”的时候,仍不代表已经确认亏损。关键要看到期价格是否低于期初价格。换言之,一旦资金触发“敲入”,且处于密集到期的状态,同时到期价格低于期初价格,那么这些资金可能会一定的亏损风险。-热搜

不过,针对雪球结构产品的敲入到期风险,也有相应的应对策略。例如,投资者可以申请延长存续时间,增加纠错机会,或者,趁市场处于估值低位附近,重新开一份新的协议,待市场开始触底回升之际,弥补之前敲入到期的亏损。-热搜

由此可见,网络上流传的“雪球产品爆仓事件”并非行业“大地震”,无需过分担忧。不过,这也很好地给投资者上了一课,让大家更深刻地认识到没有零风险的投资。

信达金工团队研报分析,雪球的敲入和对冲对现货市场影响较为有限,主要有以下原因:

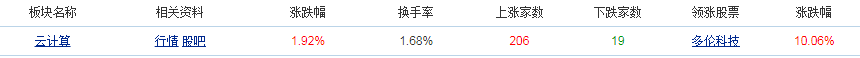

1)绝大部分的雪球对冲操作是在股指期货市场而非现货市场中进行的,因此雪球仅会对期货价格产生影响,进而影响到期指基差的变动,对现货市场的影响较为有限。

2)从体量来看,雪球存量总规模2000亿左右,可以撬动的股指期货名义本金最高为3200亿左右,而目前IC与IM股指期货总持仓额接近6000亿,A股市场的总市值在75万亿,雪球自身通过股指期货市场传导至现货市场的影响几乎可以忽略。-热搜

3)雪球的对冲操作在股指期货市场中的净仓位仍是多单,这部分资金在市场中起到一定的稳定作用,且在指数窄幅波动时,雪球的对冲持续与市场反向操作,起到了稳定期货基差波动的作用。

4)随着价格的临近敲入,雪球的对冲操作会持续买,并在敲入后再卖出多余的仓位,但雪球发行的时间分布较为分散,敲入价格也随之分散,股指期货市场的买卖压力会得到一定程度的相互抵消。

信达金工团队认为,雪球类产品的存在并不能直接影响现货市场的走势,主要影响仍然集中于股指期货的价差走势上,指数价格走势的决定性因素仍是成份股股票的基本面。(综合期货日报、信达金工团队研报、中证报价公众号等)-热搜

牛博网资讯来源:牛博新闻网

![德州女性输卵管结扎可以复通吗[热搜解答]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-14/657ab0ee0a6b6.jpg)

![德州输卵管积水怎么解决[热搜解答]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-13/65795c4f232f3.jpg)

![聊城哪里可以做无痛输卵管[今日热搜]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-12/65782c9330c91.jpg)

![泰安输卵管堵塞中医治疗效果好吗[热搜排行]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-11/6576c2a463079.jpg)

![聊城哪里可以做无痛输卵管[热搜推荐]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-11/6576c28b57a63.jpg)

![济南结扎后输卵管复通去哪里[热搜排行]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-09/6573d0500bb31.jpg)

![德州女性输卵管结扎能复通吗[今日热搜]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-07/65718ae56f70a.jpg)

![泰安治疗输卵管结扎复通术[热搜排名]济南红绘](http://www.backyardpondguys.com/zb_users/upload/2023-12-07/65711a54b4bd2.jpg)